当下全球晶圆厂的日子看起来都不好过。就我了解到的情况,目前各个晶圆厂的产能利用率都不高,导致上游设备商的销售额都受到不小影响

最近,TSMC公布了2023年Q4的财报。从数据上看,当季TSMC的营收是196.2亿美元,虽然同比下降1.6%,但环比已经大幅上升13.5%

从下面的走势图来看,Q4的数据是大幅反弹,并接近历史最高点。似乎TSMC已经要从之前的颓势中迅速走出来了

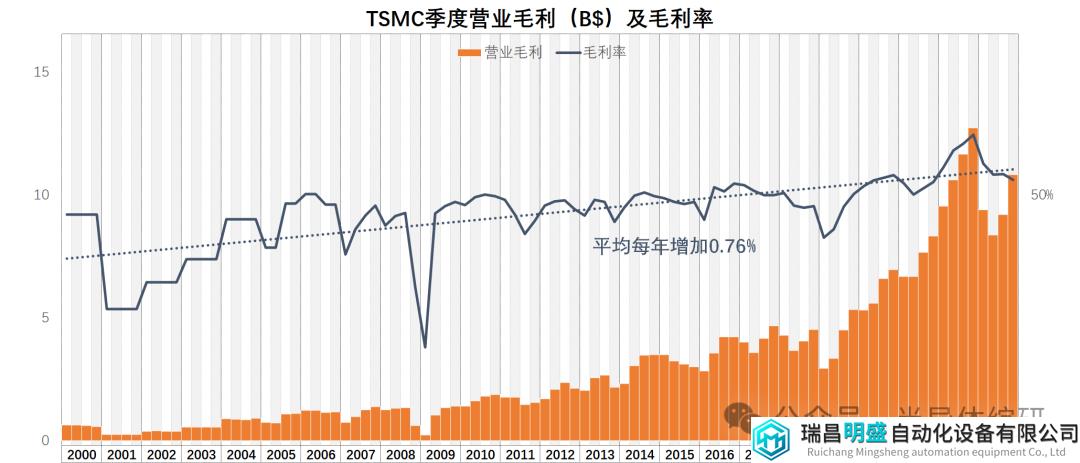

不过,如果我们仔细分析其它数据,就会发现TSMC的毛利反弹速度明显低于营收,导致其毛利率较去年同期的高点有明显下降

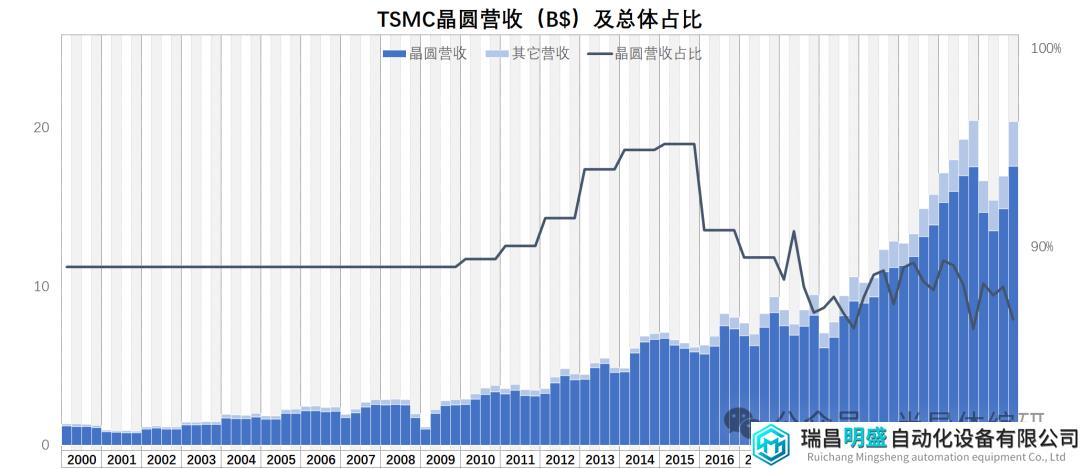

进一步分析,我们可以看到在最新一个季度中,TSMC总营收中主要变化都来自于晶圆制造,其它营收(先进封装、掩模版等业务)变化不大

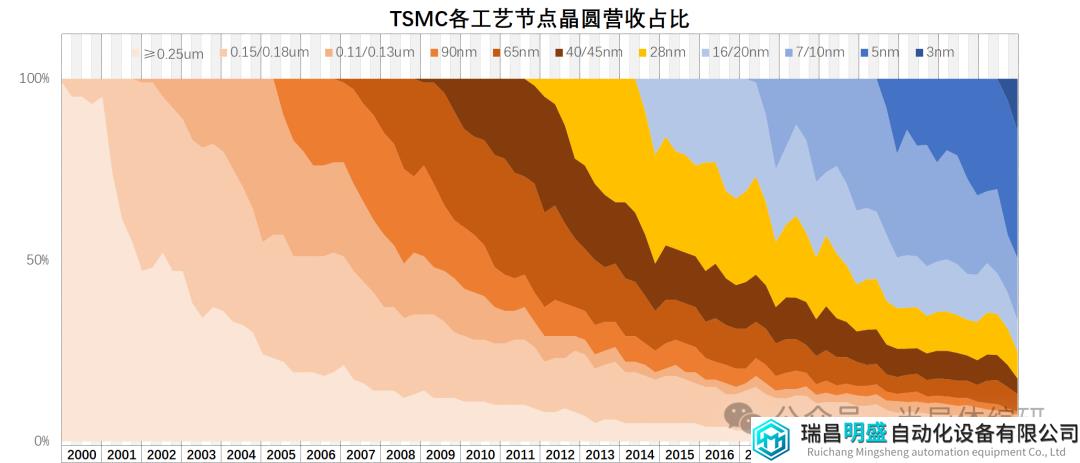

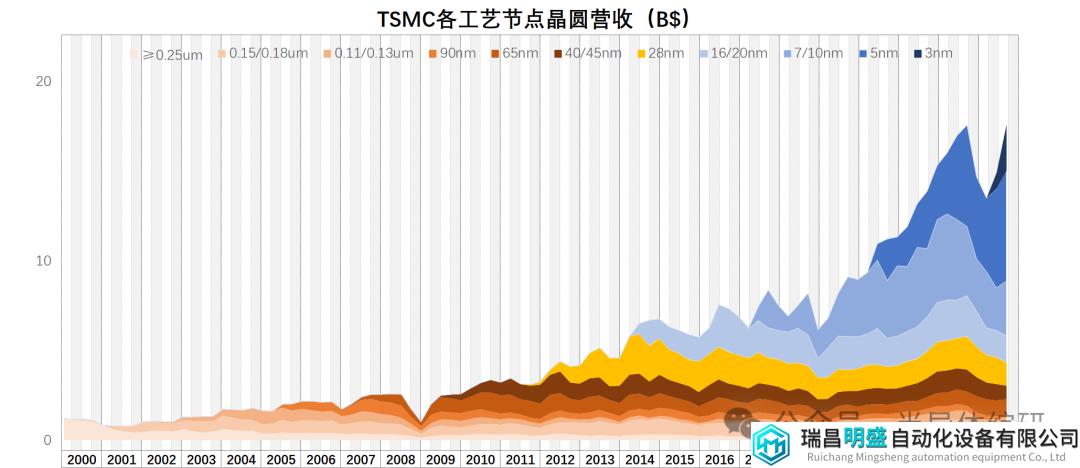

而晶圆营收中各个工艺节点营收里5nm和3nm的占比是大幅度提升的

可以说,如果扣除5nm和3nm的数据,TSMC其它所有成熟工艺的收入基本没有增长

我根据TSMC的历史数据大体推算了一下,TSMC5/3nm工艺的毛利率一般正常在70%以上,而其它产品的整体毛利率在50%左右

5/3nm的毛利率远高于其它成熟工艺,且营收占比大幅增加的前提下,按理TSMC的整体毛利率应该是大幅提高的

于是,我做了一个模型大致推算了一下TSMC不同工艺节点的毛利率变化。显然数据是有些让人吃惊的

下图的推算数据不一定非常精确,但大体可资参考

根据我的分析结果,TMSC的毛利率之所以还能勉强维持在一个正常范围,主要还是依靠5/3nm工艺营收比例的大幅提升。如果我们拆分计算,那么无论是成熟工艺还是5/3nm工艺的先进工艺,其各自的毛利率都在持续大幅下跌,已经不断创造了新的历史最低点

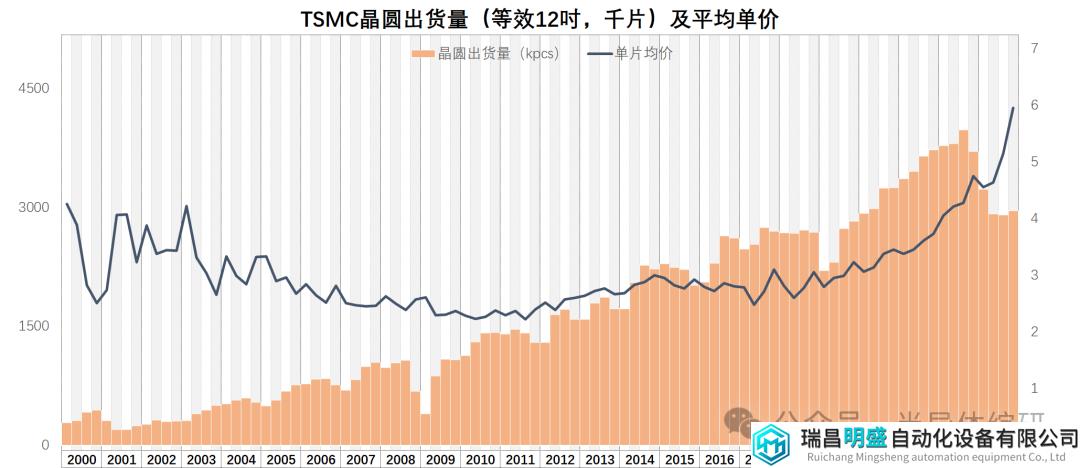

如此看来,TSMC目前的日子也是非常不好过了。从下图中可以看到,最近几个季度,TSMC的晶圆出货数量根本没有任何实质性增长,这和其营收的高速反弹形成了鲜明对比

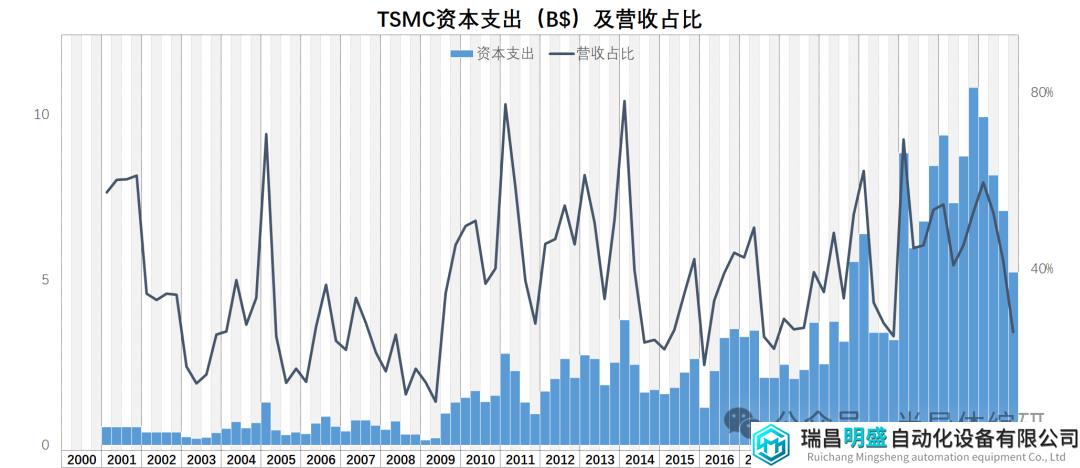

而且这个局面显然不会在很短时间内有本质性改变。应该是不看好后市的趋势,TSMC在Q4的资本支出继续暴降!显然是不打算扩产了

如果扣除TSMC在先进封装领域的大笔扩产开支,留给前道晶圆产能扩张的份额就更可怜了

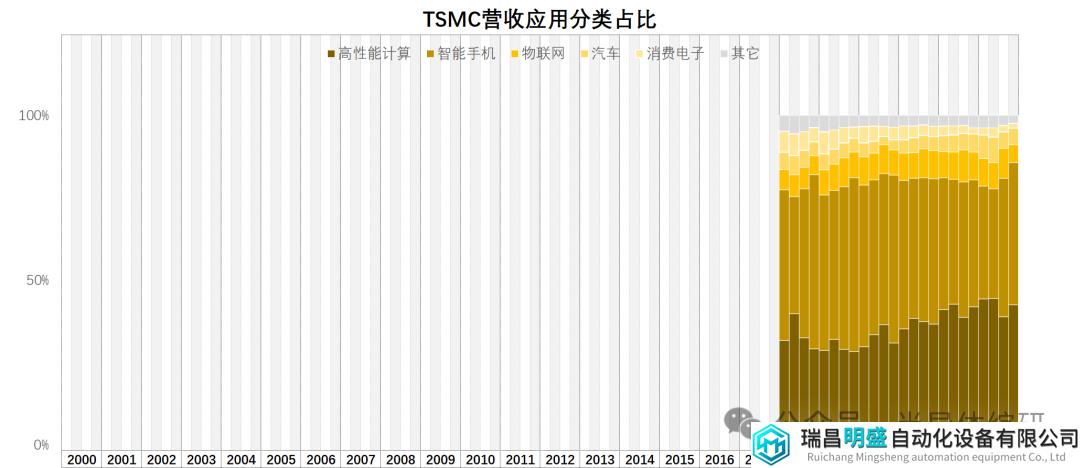

目前TSMC的营收增长主要来自高性能计算和智能手机(先进工艺的最大应用领域)

从地域上分析,TSMC的收入无论是存量和增量都主要来自美国

所以当下TSMC的营收对于来自美国的高性能应用的依赖也难以摆脱

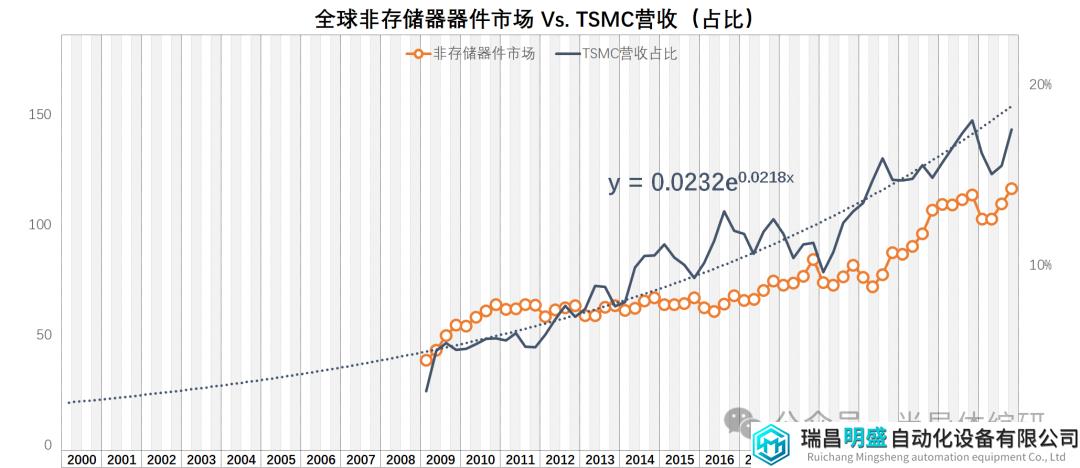

不过这并不是TSMC一家的经营问题。如果对比全球非存储器器件的整体市场,TSMC的营收占比趋势还是不错的全球大市场的疲软的锅,也没理由让TSMC一家来背

但不管怎么说,现在全球半导体市场的不景气是显而易见的。最重要的是,哪些中低端的、只有成熟工艺的中小晶圆厂只会压力更大,后续一定要认真寻找出路了

最后做个广告:之前的线上课程里,我在线上和我的学员分享了不少关于半导体、尤其是设备领域的数据。虽然课程已经结束,但还是有回放的

如果大家感兴趣,依旧可以扫码报名、或者直接联系我们工作人员,购买相关系列课程视频。谢谢了