作者:畅秋

近几年,中国芯片投融资市场经历了大起大落,特别是从2021年至今,市场从火爆到冷却,从感性到理性,犹如过山车一般跌宕起伏。当下,对于众多中小规模的芯片设计公司来说,要想拿到投资,已经不像2022及之前那么容易了,芯片资本市场收紧了口袋,拼资本和高薪挖人的时段已经过去,2024和未来几年,对于广大芯片设计公司,以及晶圆厂来说,拼内功的时候到了,没有点儿真本事,很快就要被淘汰了。

也正是因为挤掉了很多泡沫,使得前些年能够沉下心来做技术和产品研发的中国本土芯片企业迎来了发展时机,虽然眼下的市场环境依然充满挑战,无论是市场需求,还是融资渠道,依然不容乐观,但技术和产品为王时期已经到来,使得真正有实力的企业更加具有投资价值。

前几天,有媒体报道,虽然华尔街许多机构避开中国股票,但一些分析师告诉客户,中国芯片股值得考虑,只是可能要花一些时间等待。巴克莱、Sanford C. Bernstein等华尔街公司都持类似观点,后者提到北方华创和海光信息等中国半导体企业时表示,未来有一天,这些公司可能像应用材料和AMD一样出名,因为美国限制中国获取先进半导体技术和产品的举措,将促进中国半导体行业加快发展,对中国本土企业的投资将在未来几年获得回报。

有媒体表示,根据分析师平均预测,预计北方华创2024年销售额将增长约三分之一,相比之下,应用材料的收入预计将增长1%,该公司的年收入约为北方华创的10倍。过去12个月,海光信息A股上涨36%,与纳斯达克100指数40%的涨幅基本一致。

巴克莱分析师表示,随着数百亿美元的资金投资于本土半导体产业,中国相关企业的行业地位正在提升,产量将在5~7年内翻倍。

下面回顾一下2022和2023年中国半导体产业的投融资情况,看一看产业发展是如何沉淀下来的。

2022年的疯狂

从2021和2022年的投融资情况来看,在半导体产业链上游,投资金额更集中在半导体材料领域,原因在于高端半导体材料的技术壁垒高,更烧钱,资本投资的力度相对大一些,其中,硅片生产材料企业获投事件数量最多。除了材料,半导体设备也是投资重点,只是在不同时段侧重点有所不同。

在产业链中下游,芯片设计企业在投资事件数量和金额方面都远远超过晶圆制造和封装测试企业,当时,所有芯片设计公司都不愁拿不到投资,只是特别多和一般多的区别。产品类型方面,传感器、分立器件、功率器件等是投资重点,从获投芯片企业类型来看,汽车芯片、消费类电子芯片企业获投数量最多。

据IT桔子统计,截止到2022年11月,元禾控股、中芯聚源、深创投、毅达资本、华登国际、同创伟业成为2022年中国半导体行业最活跃的投资方,在这些玩家中,不同机构类型代表了入局中国半导体行业的各方投资势力,其中,以小米集团为代表的投资方为互联网公司,以红杉资本为代表的投资方为市场风投机构,以元禾控股为代表的投资方为国资机构。在2022年半导体投资玩家中,国资背景投资机构有5家,投资事件超过10起。

2023年回归理性

到了2023年,行业投资热度急速下降。据CINNO Research统计,2023年1-6月,中国(含台湾地区)半导体项目投资金额约8,553亿人民币,同比下滑22.7%。

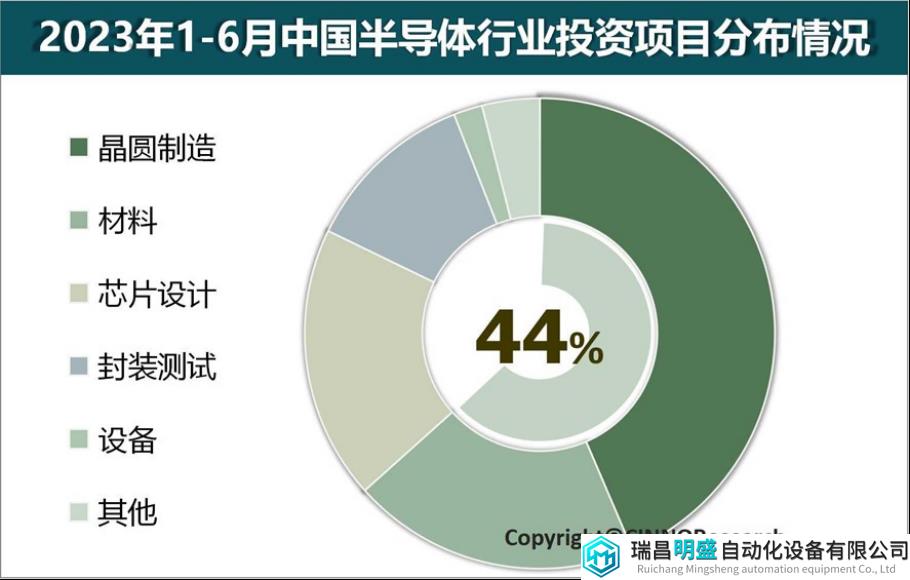

2023上半年,中国(含台湾地区)半导体行业投资主要流向了晶圆制造,金额约为3,731亿人民币,占比43.6%;半导体材料投资总金额约为1,715亿人民币,占比20.1%;芯片设计投资总额约为1,616亿人民币,占比18.9%;封装测试投资总额约为980亿人民币,占比11.5%;设备投资总额约为169亿人民币,占比1.9%。

到了2023下半年,中国半导体产业投资情况比上半年有所好转,特别是进入第四季度以后,中国半导体行业发生了40多起投融资事件,其中,MEMS传感器芯片、存储芯片、车规级芯片、第三代半导体、半导体设备赛道更受资本青睐,涉及企业包括中瓷电子、时创意、云途半导体、类比半导体、忱芯科技、欧冶半导体、康芯威等。

就2023全年来看,虽然热度远不如2022年,但中国依旧是全球半导体投融资活动最活跃的市场,在2023年全球半导体投融资TOP10榜单中,中国创业公司占据着非常显眼的位置,特别是晶圆代工企业,由于芯片制造业的投资金额巨大,因此,相关企业占据了榜首位置,而且是前两名,分别是长鑫新桥和积塔半导体。排名第三的长飞先进和排名第九的天域半导体都跟第三代半导体碳化硅相关,一个做功率器件,另一个做外延片。排名第六和第七的壁仞科技和燧原科技都是面向AI和高性能计算的。排名第十的激光雷达企业速腾聚创则是因为遇上了智能电动汽车的发展风口。

来自财联社创投通的数据显示,2023年,中国一级市场共发生投融资事件8370起,其中,半导体领域的投融资事件达到了1058起,是所有行业中最多的,特别是一些融资规模较大的晶圆厂项目,十分引人关注,这也是保证中国半导体行业投融资在下半年没有“垮掉”的关键。

2023年6月,长飞先进半导体宣布完成超过38亿元的A轮股权融资,投资方包括光谷金控、中建材新材料产业基金、中金资本等,该项目专注于碳化硅功率半导体产品的研发和制造。

8月,特色工艺集成电路制造企业积塔半导体,完成了135亿元的融资,汇聚了多家头部基金、产业投资者、地方基金和知名财务投资机构。同月,华润微电子发布公告称,其子公司润鹏半导体,拟增资扩股并引入大基金二期外部投资,交易完成后,润鹏半导体的注册资本将从24亿元增加到150亿元。

这种芯片制造项目的大额融资,也带动了半导体设备相关的项目收获融资,因此,进入2023下半年以后,中国半导体设备投融资市场逐步凸显出来,成为整个半导体产业链投资的一抹亮色。

经过2022年及之前的狂热投资后,现在,机构对半导体项目投资的评估都更为务实、理性,有投资人表示,“虚”的项目已经无法再让投资人买账。过去,可能创始人光环就能成为项目核心亮点,甚至有项目在对外推介时,过往获得知名机构投资也能成为亮点,但现在大家会更务实,更关心项目到底在做什么,各项指标怎么样,产品能卖给谁,而不是单纯的讲故事。

2023年,一些股东背景豪华,但没有前景的项目纷纷下马,包括一些主机品牌的芯片设计部门,也先后解散。例如,TCL旗下芯片项目摩星半导体,OPPO旗下的芯片设计公司哲库,以及星纪魅族的AR芯片项目,都在2023年关停。投资人表示,陷入困境的芯片项目,多半是属于本身发展一般、又需要长周期烧钱的。要是做得有特点,能快速回血还好,但如果是手机主控类芯片,在2023年大都很难融到钱了。

2023年,在中国市场,有三大细分领域的半导体项目更受资本关注:一是第三代半导体,尤其是碳化硅,现在,新能源汽车充电在从400伏向800伏转换,这需要用到碳化硅芯片和模块;二是汽车芯片,包括自动驾驶座舱芯片、各种信号链模拟芯片、车用MCU等;三是与AI有关的芯片,如GPU、交换机芯片、光通信芯片。

总体来看,2023年中国半导体投融资市场前低后高,这显示出投资机构对半导体行业的信心正在回升,行业正在逐渐复苏。

以上谈的是纵向对比,也就是中国本土半导体企业,与2021和2022年相比,2023全年的投融资市场明显下滑了,显得冷清了很多。但是,如果横向对比,也就是与国外半导体创业公司,特别是美国公司对比的话,中国创业公司的融资总额有明显优势。

据美国财经媒体报道,在半导体风险投资方面,美国与中国之间的差距从未如此之大。报道称,美国市场研究公司最近的一份报告显示,2023年,美国在全球半导体创业公司融资中所占的份额仅为11%,而中国占75%。尽管美国2022年通过了芯片法案,将为美国半导体制造和研究提供超过500亿美元的补贴,但在2023年,美国在全球半导体风险投资中所占的份额仍略有下降。

可以看出,虽然中国半导体投融资市场在2023年萧条了很多,媒体报道也是唱衰,但那是与2021和2022年的“疯狂”投融资市场相比得出的结论,实际上,在全球范围内,中国本土半导体企业,特别是创业公司依然是资本重点关注的对象,只是不再像前两年那么盲目了。恢复理性本身就是一件好事,而且,在尘埃落定的过程当中,总要有被淘汰的,这是产业发展的必经之路,不必过于悲观。

2024年向上爬

中国半导体业投资市场越来越理性,不过,好的项目依然不缺乏投资者,且长期效应开始显现。

进入2024年以来,中国半导体股市开始向上爬升,到了2月中旬,爆发出了一波小高潮。例如,2月19日,AI芯片、AI服务器等算力提供商和AI大模型研发概念股飘红,AI芯片厂商寒武纪盘中上涨9.02%,澜起科技上涨4.01%,景嘉微上涨5.12%,海光信息上涨6.19%。AI服务器厂商中,中科曙光上涨5.53%,紫光股份上涨3.77%,浪潮信息上涨5.2%,神州数码上涨5.56%。算力租赁板块多只个股上涨超10%。

另外,AI大模型训练网络要使用光模块,A股通信板块受到多模态大模型迭代的影响,光通信精密元器件解决方案提供商天孚通信盘中上涨14.88%,数据中心光模块供应商中际旭创、光收发器解决方案和服务提供商新易盛盘中上涨超10%。

春节后,芯片股的这一波上涨,与前文提到的华尔街分析师为客户推荐中国芯片股一事暗合,这似乎预示2024年,中国本土芯片投融资市场开始缓慢爬升,进入一个长周期,但较为平缓的上行区间。就像华尔街分析师说的那样,中国芯片股值得考虑,但要有耐心,可能要花一些时间等待。

创新才会赢

未来几年,技术创新和踏实研发应该是中国本土半导体企业,特别是创业公司的工作重点,而不是像2022年及之前那样,把主要资源和精力都放在技术和产品研发以外的地方。而且,就目前的发展势头而言,再那么做,也没有出路了。

未来几年,像第三代半导体、存算一体、光芯片和先进封装等技术和产品,都是创新方向,也是主攻方向,因为在这些新领域,中国与海外半导体发达市场之间的差距没成熟技术和产品那么大,对于创业公司而言,朝着这些方向走,赢的机会才大。

在创新的同时,也要提防问题死而复生。随着过往的热点概念逐渐冷却,一些新的概念可能成为资本有意炒作的风口。不是要将技术和产品落地,而是要违背产业底层逻辑和规律办事,靠讲故事、追风口的投融资,应当被严格控制,不能在行业内肆意蔓延。