2019年汽车半导体市场规模大约372亿美元,2020年受疫情影响缩减到355亿美元,2021年增长31.5%达到467亿美元,2022年增长约26%达到588亿美元,2023年增长16%达到682亿美元,预计2024年增长5%达到716亿美元。2025年增长会加速,预计增长8%,达到773亿美元。2024年大部分汽车芯片厂家都会面临困境,特别是模拟芯片、电源管理芯片、SiC MOSFET和MCU。

2020-2023年全球10大汽车半导体厂家收入排名

单位:亿美元,欧元按1.0845平均汇率折合,日元按140平均汇率折合。图片来源:各公司财报

电动化和智能化是推动汽车半导体市场强劲增长的主要原因,汽车半导体完全没有消费类电子半导体的颓势。主要增长点包括功率器件,ADAS和座舱SoC,存储与界面芯片,其中功率器件包括MOSFET、IGBT、SiC MOSFET,界面包括解串行、以太网物理层和交换机。模拟类芯片和MCU在经历连续两年的高速增长后,开始出现颓势,经销商、Tier1或整车厂手中的库存水平都比较高,竞争愈发激烈,从以前的疯狂涨价到开始降价销售。MCU供应主要由各大芯片厂家以及台积电这种晶圆代工厂决定,目前产能利用率不足60%,供应非常宽松。

电动车销量暴增推动功率器件收入大增,特别是大功率半导体器件如IGBT和SiC MOSFET。意法半导体是全球最大的SiC厂家,是特斯拉独家供应商,2023年业绩斐然,但随着越来越多供应商的加入,竞争变得异常激烈。电动车也在疯狂打价格战,逼迫上游厂家进一步降价,SiC价格还是远高于IGBT,IGBT目前还是主流,SiC初期必然面临亏损的困境。即便是意法半导体对2024年也不乐观。尽管如此,还是有不少企业持续投入SiC领域,博世在2023年4月以15亿美元收购美国TSI,进一步扩大其8英寸SiC生产线产能。

混合界面芯片是ADI一枝独秀,业绩稳步增长,摄像头领域的SerDes几乎被ADI垄断,而ADI最近开始发力显示领域,进一步挤压德州仪器的市场空间。

数字类芯片,高通和英伟达高歌猛进,高通收入大涨36.7%,首次突破20亿美元,2024年高通的智能驾驶和舱驾一体将发力,预计收入还能增长30%以上;英伟达则首次突破10亿美元,增幅50.6%,但已连续两个季度环比持平或下滑,2024年增长幅度不会太高。但Mobileye明显到了天花板,平均销售价格罕见开始出现下滑,显然其业绩无法再进一步,其2024年出货量预计与2023年持平,主要是其最大的单一市场即中国市场面临地平线、黑芝麻智能的强力竞争。

数字类芯片除了高通外也都呈现颓势,包括NXP和瑞萨,这背后是中国汽车芯片的崛起,未来中低端座舱和智能驾驶领域,这些海外巨头会面临来自中国企业的强力竞争,其收入会持续下滑。

1、英飞凌

英飞凌是全球最大的汽车半导体厂家,2022年4季度汽车业务约占其47%的收入,2023年汽车业务占比增至56%。每年9月底结束财政年度,所以英飞凌的2024财年1季度为2023自然年4季度。英飞凌除了汽车外,主要是工业领域,2024年2月6日,英飞凌公布4季度财报,英飞凌下调了对2024年的业绩展望,由于工业客户半导体需求普遍下滑,英飞凌将今年的营收预期调至155亿-165亿欧元,低于此前165亿-175亿欧元的预期。海外分析师平均预期的营收数据约为168亿欧元。

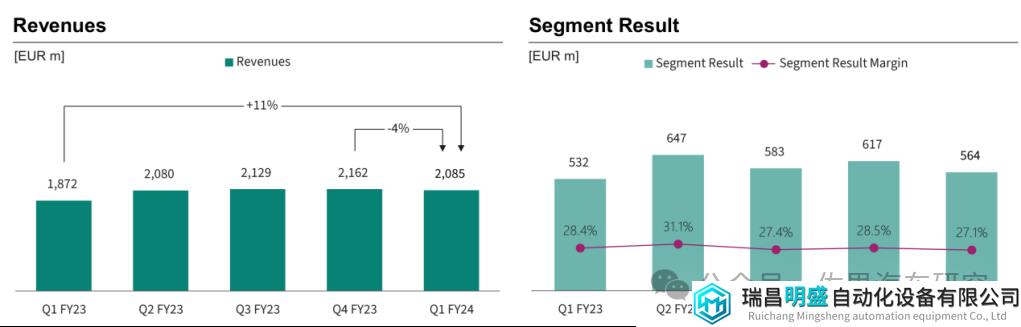

2022年4季度-2023年4季度每季度英飞凌收入与营业利润率

来源:Infineon

2019-2023财年英飞凌收入与营业利润

来源:Infineon

英飞凌2023年业绩不错,但4季度业绩不算太好,客户库存较高,收入环比下降4%,同比增加11%。预计2024财年营收增长将在低两位数的百分比范围内,除去货币影响,预期部门利润率在25-28%之间。英飞凌CEO Jochen Hanebeck表示,尽管当前电动汽车需求放缓,但公司仍对汽车市场保持不变的预期。

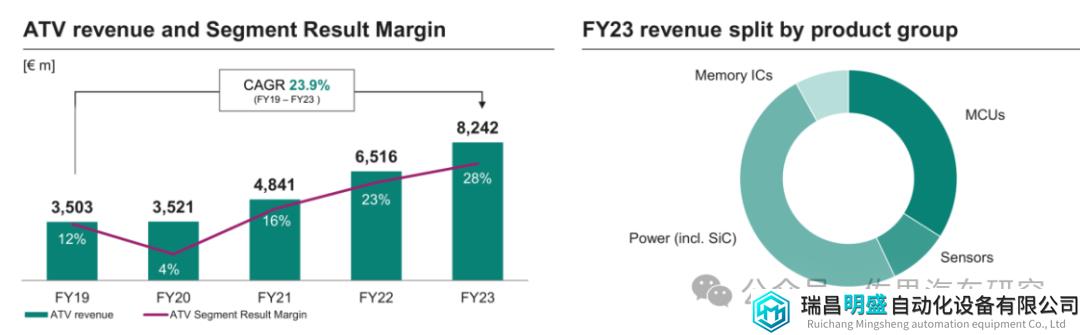

2022年英飞凌汽车事业部大约56%的收入来自功率器件,26%左右的收入来自MCU,9%左右的收入来自存储器,9%的收入来自传感器。2023年功率器件的收入占比略微下滑为52%,存储器下滑为5%,MCU占比大幅上升为37%,传感器下滑为6%,英飞凌的IGBT管与MCU供应仍然紧张。

英飞凌汽车事业部的十二大客户

英飞凌汽车事业部客户包括比亚迪、科博达Keboda、安波福、日立汽车Astemo、博世、大陆汽车、电装、现代汽车、法雷奥、Veoneer、Vitesco(纬湃,由大陆汽车动力总成事业部分拆而来)、ZF。

英飞凌汽车事业部中国区2023财年收入增幅为20%,低于整体汽车事业部21.9%的增幅,欧洲区的增幅预计超过30%。典型的中国纯电电动车每辆车为英飞凌贡献约800欧元的收入,即6200元人民币。

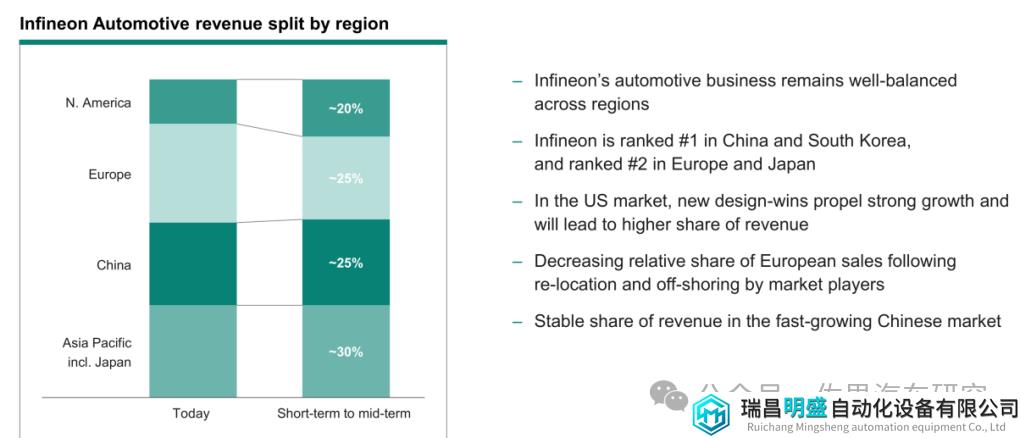

英飞凌汽车事业部收入地域分布

来源:Infineon

英飞凌汽车事业部主要拓展方向是北美。

英飞凌的SiC MOSFET获得不少中国主流造车厂家订单,包括长安、奇瑞、理想、合众、上汽、小鹏。

英飞凌计划大幅度扩展产能,目标市场占有率达到30%。

电源管理也是英飞凌的主攻方向,每辆电动车的BMS BOM成本大约100美元,ADI在此领域具备绝对优势。预计到2028年收入增加20倍。

英飞凌是车载IGBT的绝对霸主,覆盖除丰田外的全部主流车厂。SiC仅次于意法半导体,中国的小鹏、哪吒、上汽、理想、极氪、长安已决定采用英飞凌的SiC MOSFET。

英飞凌认为未来智能功率开关芯片也是发展方向,逐渐取代保险丝和继电器。

2023年英飞凌的MEMS镜AR HUD也是主推,还有MEMS麦克风,英飞凌的MEMS麦克风市占率已是全球第一。其他主推的还有LED大灯的驱动IC和各种大功率电机。

2、NXP

NXP是全球第二大汽车半导体厂家,2022年汽车业务约占其52%的收入,2023年增加到56%。

NXP最近4年收入、毛利率、营业利润率

来源:NXP

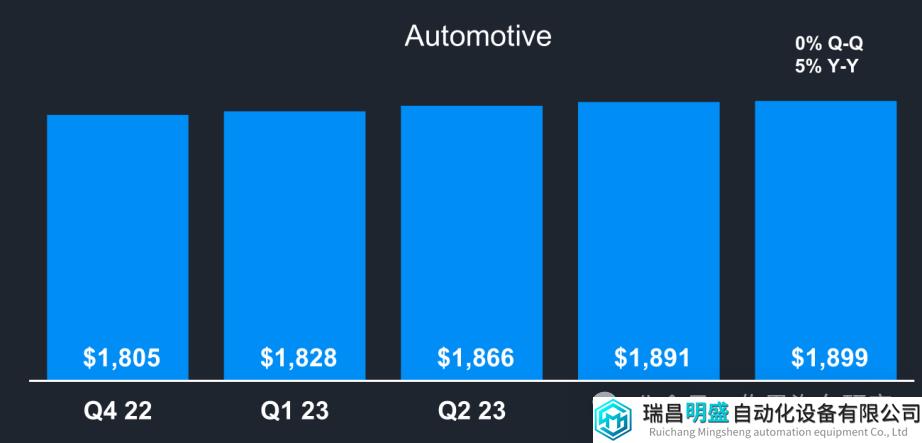

NXP最近5个季度汽车事业部收入

来源:NXP

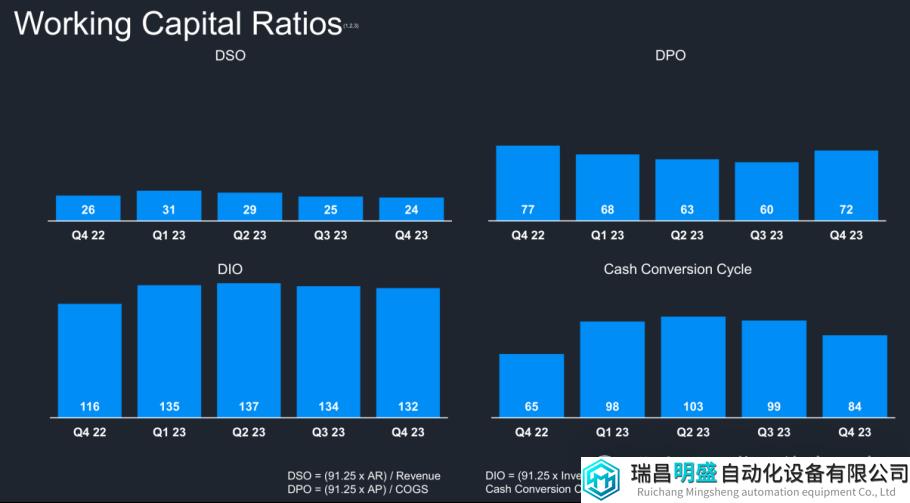

NXP整体的应收账款天数、应付账款天数、库存周转天数

来源:NXP

见上图 ,NXP库存周转天数明显比2022年要高,但已呈现缓慢下降趋势。

NXP的2024年1季度展望只有整体说明,没有单独列出汽车部分,恩智浦预计2024年第一季度营收为30.25亿至32.25亿美元,分析师预期为31.7亿美元。中点预期是1季度环比下滑9%,同比持平。预计全年亦是如此,汽车业务2024年增幅预计不超过5%。NXP主要产品包括MCU、雷达收发器、收音IC、音频放大、座舱SoC、无钥匙进入,其中后面五项都是全球第一。其他强项还包括V2X、车内网络物理层和以太网交换机。

2023年NXP主要发力还是射频领域包括WiFi、UWB和4D毫米波雷达,再有就是S32平台,包括MCU、网关和雷达领域。与富士康展开合作,共同开发软件定义汽车E/E架构,与台积电合作,推出16纳米MRAM存储技术IP,未来S32系列将内嵌MRAM。

MRAM,全称是Magnetoresistive Random Access Memory,是一种非易失性(Non-Volatile)的磁阻式随机存取存储器,是一种基于隧穿磁阻效应的技术,属于当前新型存储器技术之一(下表为新型存储技术关键指标对比)。

来源:全球半导体观察

不过三星早在2019年就量产了STT-MRAM,至今未有大规模应用,主要是技术成熟度低导致性价比不高,存储密度不高。NXP与台积电的合作未提及是何种MRAM,大概率还是STT型。英特尔和格罗方德也有22纳米MRAM工艺,但未有市场需求。MRAM具备超高可靠性、高速和理论上的低成本,非常适合汽车MCU领域。

NXP的高端MCU供应仍然紧张,汽车类I.MX 系列、S 系列和工业类 MK系列产出很少,需求缺口较大,供不应求。

3、瑞萨

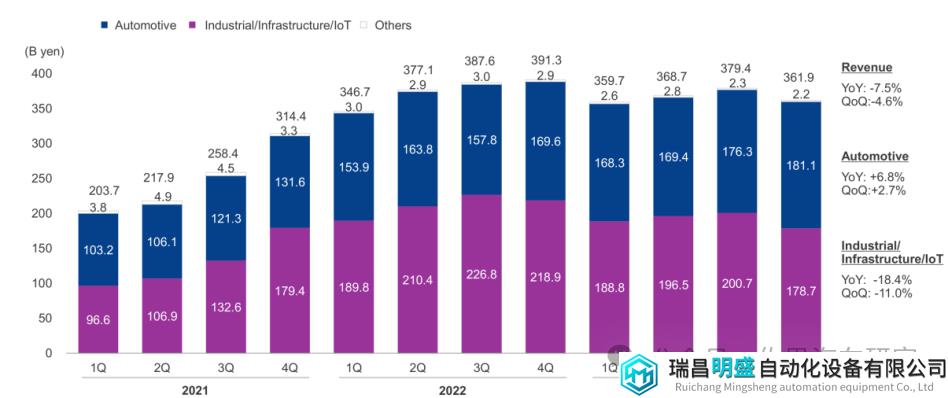

按日元计算收入,瑞萨2023年整体收入下滑2.2%,折合美元则下滑9.2%。其中,汽车事业部收入按日元统计是同比增长7.8%,折合美元仅仅微增0.2%。2022年汽车事业部占瑞萨总收入的43%,2023年增长到47%。瑞萨也是一线汽车半导体大厂折合美元唯一下滑的厂家。

瑞萨连续12季度收入业务分布

来源:Renesas

考虑到日元持续升值,瑞萨的实际收入是逐渐下滑的。

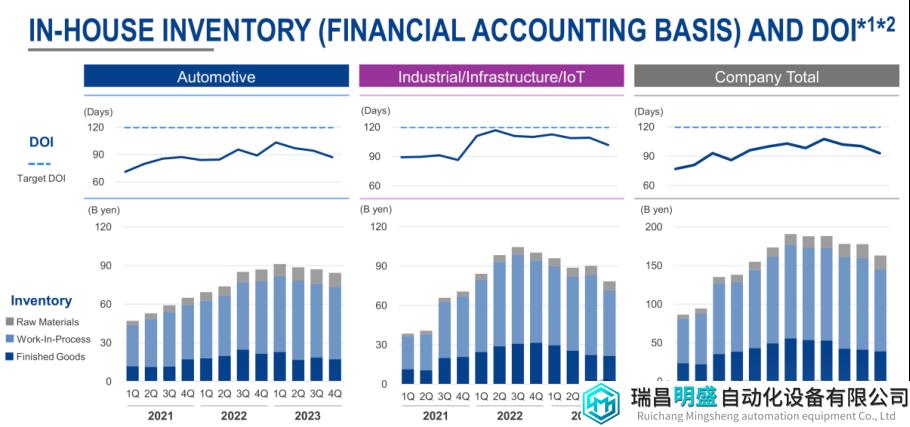

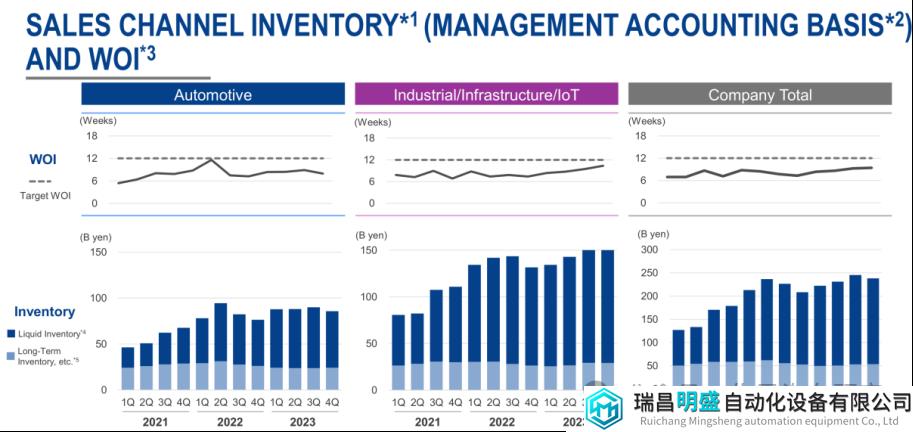

瑞萨连续12季度自有库存

来源:Renesas

2023年1季度是库存峰值,这之后库存缓慢降低。

瑞萨连续12季度渠道库存

来源:Renesas

渠道库存处于高位。

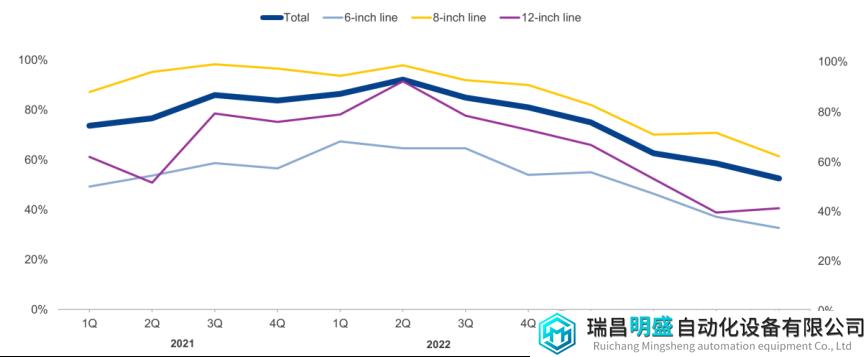

瑞萨连续12季度晶圆生产线产能利用率

来源:Renesas

2022年2季度是高点,产能利用率连续下滑,尤其12英寸晶圆生产线,产能利用率仅为30%,瑞萨迟早会进一步减少产能,很有可能继续出售晶圆厂。

尽管瑞萨业绩不佳,但瑞萨依旧大手笔收购。2024年1月,拟以3.39亿美元收购氮化镓供应商Transphorm,该笔交易预计将于2024年下半年完成。2024年2月,瑞萨宣布通过一次全现金交易以59.1亿美元的价格收购澳大利亚设计软件提供商Altium的100%股份。瑞萨电子一直与 Altium 合作,Altium的PCB设计软件添加了世界上第一个用于设计和实现电子硬件的数字平台Altium 365,在整个 PCB 设计过程中实现了无缝协作。2023 年 6 月,瑞萨电子宣布在 Altium 的 Altium 365 云平台上实现了所有 PCB 设计的标准化开发,即Digital Twins,并将其所有产品的 ECAD 库发布到 Altium Public Vault。借助 Altium365 上的制造商零件搜索等功能,客户可以直接从 Altium 库中选择瑞萨电子零件,以加快上市速度。此次收购将 Altium 先进的云平台功能与瑞萨电子强大的嵌入式解决方案组合结合在一起,将高性能处理器、模拟、电源和连接结合在一起。此次合并还将实现与整个生态系统中的第三方供应商的集成,以便在云上无缝执行所有电子设计步骤。

瑞萨主要客户是日系车企,日系车企电动化率低,智能化低,汽车电子系统远远落后于欧美厂家,更不要说汽车电子系统最先进的中国厂家。当然,日系厂家并非是不具备技术能力,日系厂家具备足够的技术实力实现汽车电子先进化,但这会严重损害其盈利水平,所以日系厂家坚持老旧的汽车电子系统,这也拖累了瑞萨的业绩表现。瑞萨核心在MCU,不过遭到英飞凌的持续挤压。R-CAR系列座舱部分则遭到高通的持续挤压。瑞萨汽车事业部收入下滑是不可避免的。

4、德州仪器

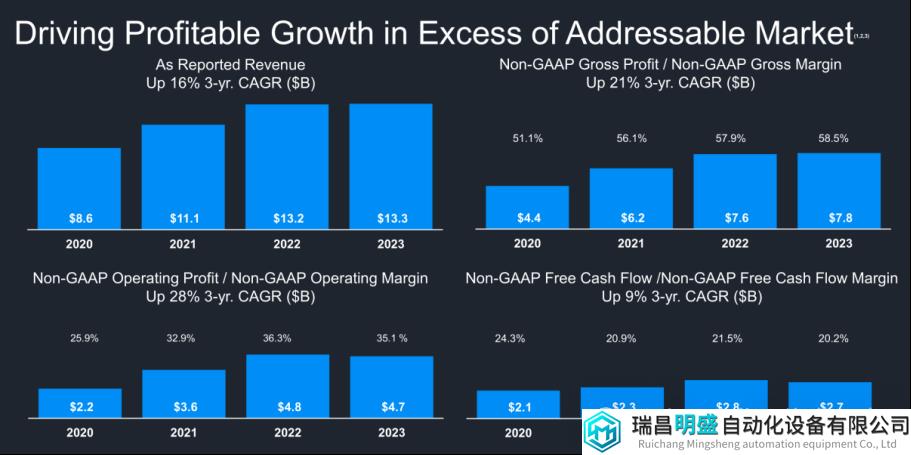

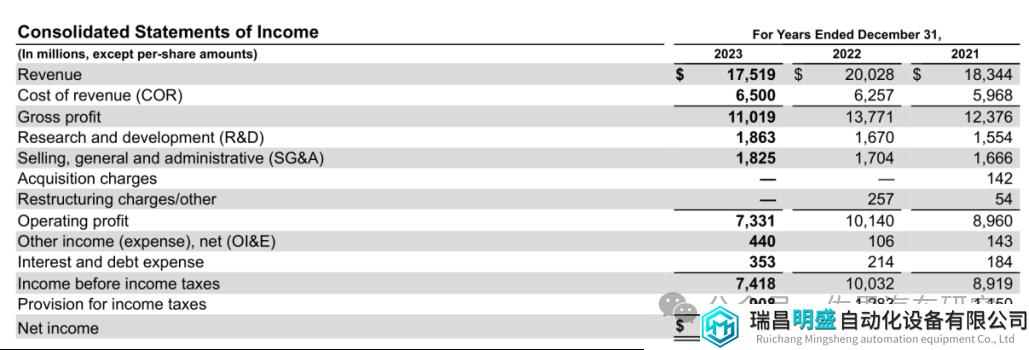

德州仪器连续3年财务状况

来源:TI

德州仪器在2023年遭遇2008年以来最大幅度的业绩下滑,收入下滑13%,营业利润下滑28%。其中模拟器件收入下滑15%,营业利润下滑30%,嵌入式产品收入增长3%,营业利润下滑20%,其他业务收入下滑21%,营业利润下滑5%。

德州仪器模拟与嵌入式事业部收入与营业利润

来源:TI

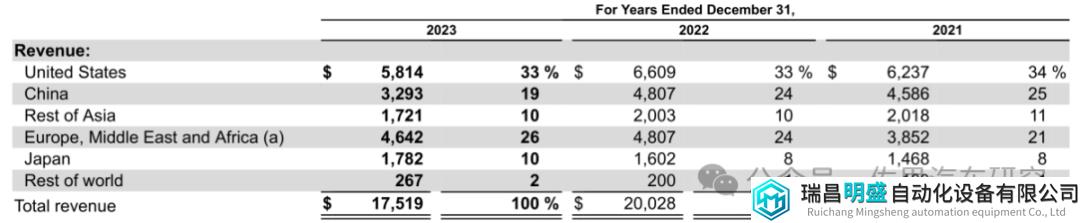

德州仪器连续3年收入地域分布

来源:TI

2023年中国区收入锐减32%,德州仪器在2022年调整策略,砍掉很多小的分销商,导致其收入锐减。其次是德州仪器在2021和2022年大幅提高其模拟芯片价格,导致客户寻找替代。2023年下半年德州仪器已开始大幅降价来抢占市场。

德州仪器2022年汽车业务收入达到50.0亿美元,占其总体收入的25%。德州仪器以微弱优势超过瑞萨排名全球第三大汽车半导体厂家,德州仪器在电源管理IC领域拥有绝对的压倒性优势,汽车电源管理领域估计市场占有率超过60%,电动车对电源管理IC需求旺盛。2023年汽车业务收入达59.6亿美元,增长了19%,占其总体收入比例显著提升至34%。

在德州仪器的财报电话会议上,德州仪器财务长Rafael Lizardi表示,第4季末整体库存天数季增14天至219天,库存金额季增9,100万美元至40亿美元。德州仪器对2024年1季度的前瞻指引非常糟糕,预计收入只有36亿美元,同比下滑18%,汽车业务可能略好,下滑幅度在10%以内。

5、ST(意法半导体)

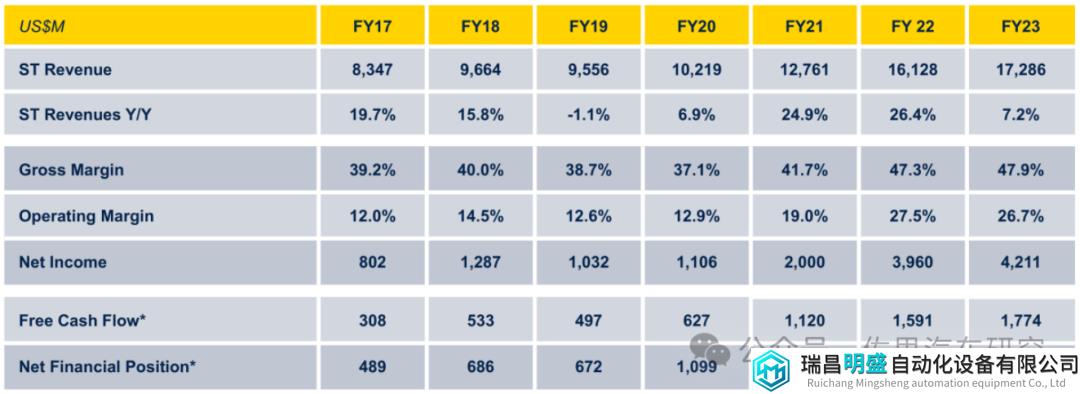

意法半导体最近7年财务状况

来源:ST

意法半导体最近7年财务状况,收入翻倍,营业利润也翻倍,净利润更增长了5倍。

ST 2022年收入161亿美元,同比增长26.4%,汽车所在的ADG事业部收入占ST总收入的37%,单汽车业务占ST的收入为33%。2023年收入173亿美元,同比增长7.2%。2023年汽车所在的ADG事业部收入占ST总收入比例达45%,增长幅度很高,汽车业务同比增幅达33.5%,占ST总收入比例提升到41%。

2023年意法半导体收入终端市场分布

来源:ST

2023年意法半导体进行了部门重组,从以前的三大事业部重新划分为两大事业部,每个大事业部下面再分为两个小事业部。

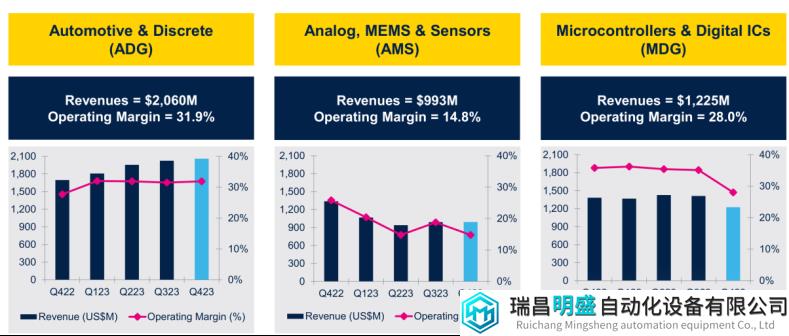

连续4季度意法半导体收入部门分布

来源:ST

ST各事业部最近5季度收入与营业利润率

来源:ST

2023年4季度意法半导体的ADG事业部收入同比增长21.5%。2023年ST 资本支出40亿美元,其中32亿美元用于扩展产能,包括自有的12英寸晶圆厂和8英寸SiC厂,ST是全球第一大SiC厂家,特斯拉独家供应商。2022年ST的SiC业务收入大约7亿美元,2023年达12亿美元,其中75%来自汽车领域,25%是工业领域。

ST的SiC客户有特斯拉、现代、宝马、雷诺,还包括不少中国车厂,包括小鹏,长城、吉利、比亚迪。

意大利卡塔尼亚新的全工序碳化硅衬底制造厂正在建设中,预计2024年开始投产。2023年6月,ST宣布与三安光电成立合资企业,在中国量产200毫米碳化硅器件。该合资公司将支持中国汽车电动化发展,满足市场对意法半导体碳化硅器件不断增长的需求。第四代SiC MOSFET技术将于2024年量产,将增强意法半导体在性能和成本方面的竞争力。

数字芯片产能方面,意法半导体投资项目是与格芯(GlobalFoundries)合作在法国克罗尔建300mm晶圆厂。意法半导体还继续投资建设在意大利米兰阿格拉特新建的300mm模拟和功率晶圆厂。预计到2025年底达到设计产能。总之,这些投资将使300mm芯片产能在2022年至2025年间提高一倍。

意法半导体在功率半导体领域实力很强,排名全球第二,市占率约20%,仅次于英飞凌。MCU领域实力也不错,全球排名第五,市场占有率9%。此外,在音频放大器、卫星接收、GPS导航方面排名也比较靠前,也是Mobileye主要合作伙伴。

对于2024年第一季度的业绩展望,意法半导体预计2024年第一季度净营收36亿美元,同比和环比分别下降15.2%和15.9%;毛利率预计约为42.3%;2024年净资本支出预计约25亿美元,都远低于预期。不过意法半导体对汽车需求保持乐观,虽然一季度因为客户库存而减少需求,但2024全年仍然可以保持低于10%的增长。

免责说明:本文观点和数据仅供参考,和实际情况可能存在偏差。本文不构成投资建议,文中所有观点、数据仅代表笔者立场,不具有任何指导、投资和决策意见。