中国锂电池企业海外产能放量在即。

2024开年,中国锂电企业出海扩张“再下一城”。

1月15日,亿纬锂能发布公告称,子公司亿纬动力与Aksa签署谅解备忘录,拟在土耳其共同组建合资公司,该公司的建立旨在从事电池模组、户外柜、集装箱的生产、营销和销售等。

此番“落子”土耳其的举动,无论是对亿纬锂能本身还是整体中国锂电产业而言,都可谓更进一步完善了全球化布局。

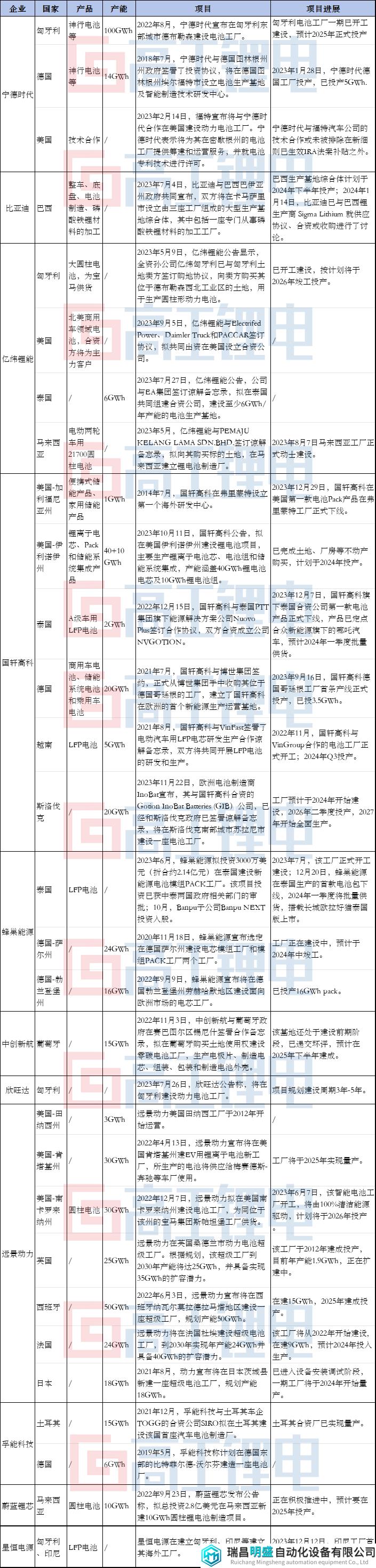

锂电新周期下,出海已成为最具韧性的“破局”之路,各家电池企业开启了开拓全球市场的脚步。截止到2023年末,国内已有10余家头部电池企业展开了海外制造基地的布局,规划产能超500GWh。

高工锂电观察到,在市场布局、产品选择、建厂方式、量产时间等不同维度,中国电池企业出海之路呈现多元化趋势。

东南亚、欧洲和美国为主要目的地

出海目的地的选择是电池企业基于未来增量市场和可靠的原材料供应综合考量的结果。

东南亚市场方面,凭借上游原材料资源丰富、下游国内车企先行布局的优势,已经获得亿纬锂能、国轩高科、蜂巢能源等企业的青睐,而泰国、马来西亚、越南成为这些企业的首要落脚点;(东南亚何以成为中国锂电产业链投资“热土”?)

欧洲市场方面,在电动化趋势之下供应链缺口亟待补齐,需要依赖以中国企业为代表的电池厂商,中国电池企业已手握当地车企大单。

如宁德时代、亿纬锂能、蜂巢能源三家获宝马160GWh订单;中创新航与法国Forsee集团就电池供应达成合作;蜂巢能源获得Stellantis近5.48GWh PACK电池包订单;国轩高科与5家欧洲国际知名企业签订合作协议;欣旺达收到德国大众、沃尔沃的供货定点通知;远景动力斩获宝马、奔驰、雷诺等车企订单。

电池企业选择在欧洲当地建厂,能够及时响应下游客户需求,极大满足海外客户产能需要。

具体区位选择上,电池企业则“扎堆”匈牙利和德国,除去当地政府提供了可观的补贴这个因素,主要原因还在于当地汽车工业发达,当地基础设施和产业配套较为完善。(中国电池企业为何扎堆“匈牙利”?)

美国市场方面,尽管受到以IRA法案为代表的重重政策阻碍,中国电池企业仍然以多样化形式积极拓展当地市场。

如宁德时代以技术合作的形式与福特在美建设动力电池工厂,以技术换市场;国轩高科通过与第三方战略投资者合作共同投资的方式,推进在美工厂的建设和运营;远景动力则通过完全新建的形式在肯塔基州、南卡罗纳州等建设零碳绿色工厂。

LFP电池和大圆柱电池“走俏”

从各家企业的披露来看,中国电池企业海外基地生产的主要为磷酸铁锂电池。

随着技术上的持续迭代与创新,磷酸铁锂电池的能量密度得到提升,叠加成本压力之下,海外车企由三元切换至磷酸铁锂技术路线的意愿加强,磷酸铁锂电池市场渗透率进一步加大。

GGII数据显示,2023年1-11月,全球电动汽车电池装机量为627.8GWh,其中磷酸铁锂电池的装机量为258.5GWh,占比由2022年的27%提升至41%。

由于中国电池企业持续专注于磷酸铁锂系电池材料,因此国外车企采购磷酸铁锂会优先选择中国产品,中国电池企业接连与多家车企达成合作协议。

如宁德时代将在欧洲当地向Stellantis集团供应磷酸铁锂电池的电芯和模组;现代汽车考虑在起亚第二代RayEV上使用宁德时代生产的磷酸铁锂电池;国轩高科与越南电动汽车企业VinFast将共同开展LFP电池的研发和生产。

三元电池方面,虽然整体市场份额有所缩减,应用于中高端车型、具备高能量密度等性能优势的大圆柱电池依旧备受瞩目,海外市场已完成从“0-1”的量产突破。

这也促使了中国电池企业在布局海外大圆柱电池的脚步。据悉,亿纬锂能的匈牙利工厂将生产圆柱电池为宝马供货;远景动力在美国南卡罗来纳州建设电池工厂,将在2026年起为同位于该州的宝马集团斯帕坦堡工厂提供圆柱电池。

中企海外产能“放量在即”

量产时间上,2024年或成为东南亚地区产能放量的关键时间点,而欧美地区则要等到2025年以后。

2023年,电池企业海外扩张有了质的变化,工厂投产、产品下线等捷报频传。

投产方面,2023年1月28日,宁德时代德国工厂投产;9月16日,国轩高科德国哥廷根工厂首条产线正式投产。

产品下线方面,2023年12月7日,国轩高科泰国电池产品下线;12月20日,蜂巢能源在泰国生产的首款电池包下线;12月29日,国轩高科在美国第一款电池Pack产品在弗里蒙特工厂下线。

而在未来,在东南亚市场,国轩高科、蜂巢能源均表示其泰国工厂的产品将会2024年一季度批量供货;国轩高科在越南的工厂2024年第三季度投产。

在欧美市场,根据宁德时代、亿纬锂能、蜂巢能源、远景动力等各家企业的规划,本地工厂建成并投产的时间集中于2025年、2026年。

机遇与风险并存

值得注意是,纵然中国电池企业的供应话语权正在不断增强,但出海建厂面临着愈发严苛的挑战。

一方面,美国IRA法案、欧洲《新电池法案》仍是出海的巨大障碍,建设工厂仅仅是“走出去”的第一步,中国电池企业还面临着海外市场环保要求高、文化差异大、政策规范多、品质要求高等诸多挑战;

另一方面,在海外市场上无疑需要中国电池企业正面迎战日韩企业,以及当地市场日渐成熟的本地化供应链。

叠加欧洲新能源车补贴提前退坡的影响,中国电池企业想要保持领先优势,不但需要把握好节奏,持续推进落实海外产能本地化,还要以更低的成本、更优的品质、更高的技术打造国际竞争力。

2023中国锂电电池企业出海项目及进度盘点: