2023年的云计算市场热闹非凡:价格战愈演愈烈、大模型催生算力需求激增、全球云市场增速放缓、运营商云持续“狂飙”……

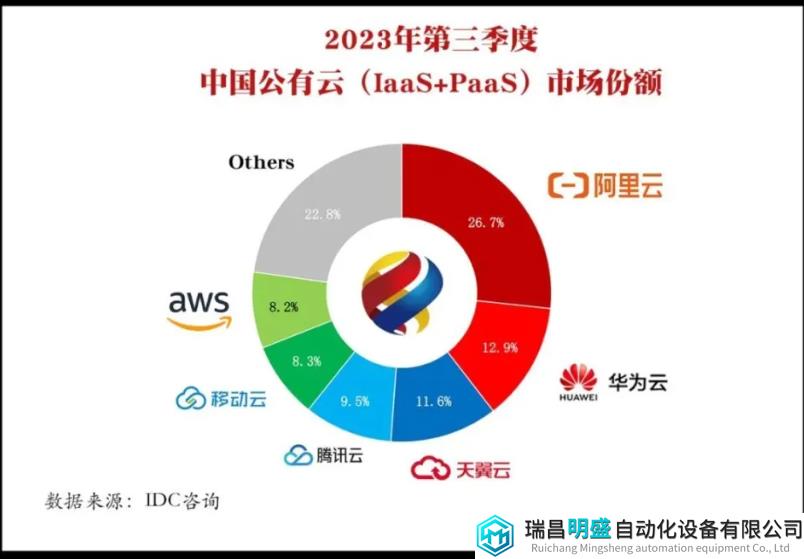

据IDC最新发布的《中国公有云服务市场(2023Q3)跟踪》报告数据显示,虽然阿里云凭借142.94亿元的收入和26.7%的市场份额居国内市场第一,但与2022年同期相比,仍有近5.8%的份额减少。相比于互联网云厂商放缓的增速,运营商云厂商风头正劲,在追赶互联网云厂商的路上“狂飙”。

在中国信通院2023云计算报告中,天翼云和移动云两家运营商首次同时在这一报告的同类统计中进入前三名。

2024年的云计算市场,“内卷”或将比以往更甚。而在中国云市场增速放缓的当下,云业务盈利问题不止是国内云厂商的共性难题,也是摆在运营商面前不可回避的现实。

01、运营商云业务一路“狂飙”

受疫情及全球经济下行影响,全球公有云巨头公司的增长都在放缓,国内公有云巨头也在战略性收缩。全球著名的科技市场独立分析机构Canalys近期发布的数据显示,中国云计算市场的整体增长已大幅放缓,落后于全球市场。虽然整体增速放缓,但在分析人士看来,也反映行业正在逐步回归理性的增长预期。

Canalys分析师章一表示,中国云计算市场增速放缓有几个主要因素。一方面,此前云计算的爆发式增长源于疫情期间的远程办公、在线会议等企业上云需求的激增,如今这种需求已经回落,同时因为全球经济下行,企业IT预算有限,对上云更加谨慎。另一方面,客户群体的转变也是增速放缓的原因之一,之前云计算的主要受众群体是互联网客户,目前互联网客户已经差不多都完成上云,到了传统行业(如政务、制造业)上云的阶段,相对于互联网行业,传统行业企业并没有太多技术储备,而且对于他们来说,上云不仅需要改变原有IT架构,还不能保证业务迁移到云端就实现降本增效。

然而,传统业务数字化即政企数字化市场,却是三大运营商的长项,多年来他们的云业务逆势“飘红”很好的印证了这一点。根据三大运营商公布的2023年前三季度财报,天翼云作为运营商云“领头羊”,营收同比增长63.4%;联通云实现收入367亿元,同比增长36.6%,保持良好增长;移动云DICT收入为866亿元,同比增长26.4%,预计到2025年达到1,500亿元。

“中国运营商的云业务确实势头很好,一方面,国内运营商从品牌和服务体系上更容易获得大型国企和地方政府的信任;另一方面,运营商对专有云、混合云等国有企业和地方政府比较喜欢的云部署方式的态度更为灵活积极。”Omdia资深首席分析师杨光表示,最为重要的一点是,中国运营商在规模上与国内互联网公司还是可比的,并不像国外运营商与亚马逊、微软等大型平台企业在规模上有很大差距,所以国内运营商的云业务确实还有不错的发展机会,哪怕整体云市场受宏观经济影响有所放缓。

02、运营商云盈利需要商业创新

然而,一直以来,盈利难是云厂商共同的痛点。从开始做云服务到盈利,百度云凭借AI加持用了8年,亚马逊云科技走了10年,阿里云用了13年,谷歌云则是用了15年。在业内人士看来,对于后起之秀运营商的云而言,他们的云盈利或许只是时间问题。

当前,政府越来越青睐通过购买“专属云服务”的形式购买长期的政务云,与之配套的政务云服务运营能力成为构建政务云全栈能力的重要组成部分。政务云服务商可以通过建立合理规模的本地化运维团队,以及提高智能化运维水平两种方式提高服务能力。

而这一点,正是运营商云的所长之处。经过多年以来的累积和布局,运营商云在服务保障和本地化运维等方面都具备坚实的基础。虽然互联网云厂商们近年来也不断调整市场策略,针对政务市场成立了单独的业务线,但终因基础资源相对薄弱,造成底气不足。

近年来,三大运营商凭借强大的基础设施和云网融合的先天优势,在政务云市场中表现不俗,而云计算领域收入大涨也主要靠的是IaaS(基础设施即服务)服务和政企市场。

2023年,三大运营商在政企数字化领域大单不断,轮番上阵拿下亿元级大项目。3月,数字广东、广东电信、广东联通、广东移动成功中标13亿元的广东省省级政务信息化(2023年第一批)项目;6月底,中国移动中标了1.06亿元的绥化市数字政府建设项目;7月底,中国联通牵头的联合体中标了2.8亿元的深圳市体育中心智慧工程大单;8月底,中国电信控股的子公司中标了5.05亿元的雄安新区政务云服务项目;10月,中国电信、中国移动、中国联通等组成的联合体中标了1.6亿元的四川省大数据中心省级政务云服务项目,其中,天翼云6315万、移动云5406万、联通云1582万。

运营商云业务的市场规模和营收增长毋庸置疑,但盈利情况并不乐观。作为总包商,运营商可能会将软件、云、工程实施等各个板块的项目包分出去,由此一来,采取“被集成”策略的阿里云、腾讯云等云厂商或将成为真正的受益者。例如,阿里云在执行“被集成”等策略后,在2023年第二季度经调整EBITA利润增长106%至3.87亿元,可以说利润率大大增长。

在这种局面下,运营商想要靠云挣钱还得另寻出路。杨光表示,国内的云市场确实太拥挤了,为了获得规模效益,可能也需要云厂商考虑国际化发展,扩大规模,对运营商云应该也是如此。

也有专家表示,运营商云具备遍布全国的机房资源和销售网络,能与互联网云形成合作共赢的关系。例如,中国联通和腾讯联手成立云宙时代科技有限公司,双方主要就内容分发网络(CDN)和边缘计算业务等业务进行合作,以此实现更加均衡的利益分配。

不过话说回来,云服务是一个规模生意,运营商全国毛细血管般的渠道网络为其云业务规模扩大提供了有利条件。而且,运营商的政企业务底盘足够大,就算将部分云业务分包给阿里云、华为云、腾讯云、百度智能云,也一定会在自有云业务方面找到盈利空间。

03、智能算力成为AI时代的重要抓手

放眼2024年,通用人工智能的训练与推理将成为国内公有云市场的最大可见增量。庞大的预训练费用却让一众厂商止步,而云计算正好可以提供这些资源。换言之,算力、算法、数据,就目前阶段看,国内大模型的竞争归根到底还得归结到算力上的PK。

但要想在这一领域实现新的业务增长,也并不容易。大部分云商现有的算力和资源大多集中在服务于市面普通行业的通用算力上,AI大模型所需的是以GPU为算力基础硬件的智算算力。要抓住AI大模型时代的发展机遇,云厂商必须进行技术和发展路径上的转型。

Canalys发布的最新报告显示,中国云计算市场预计将进入稳定增长阶段,但头部云计算厂商仍在持续大力投资AI技术,这凸显云厂商不断发力AI的趋势。

章一表示:“仅仅通过云厂商实现AI技术的广泛应用几乎是一项无法完成的艰巨任务。实现为客户提供大规模AI价值的能力,在很大程度上依赖于一整个庞大的AI生态系统,包括开发人员、ISV和专业人才。合作关系,比如Salesforce和Databricks的合作,AWS和谷歌的云厂商之间的合作,都强调了云服务商、服务提供商和不同云参与方之间合作的战略必要性。结合技术产品和专业知识对于抓住市场增长机会并创造价值至关重要。”

对于运营商来说,智能算力将成为其云业务发力的重要抓手。近年来,运营商资本开支向算力倾斜,“东数西算”推动运营商进行层次化算力网络布局,三大运营商均已形成区域中心-省级资源池-边缘云节点的算力网络体系,天翼云的“2+4+31+X+O”算力布局,中国移动的“4+N+31+X”算力集约化梯次布局,中国联通的“5+4+31+X”的布局都在持续优化。“资源池”可以理解为运营商提供的云计算服务平台,主要以数据中心的形式为地方提供计算、存储、网络、可用性和安全等服务。

不难发现,结合自身产业数字化业务领域丰富经验,运营商有望在AIGC应用快速落地的背景下保持云业务快速发展趋势。

简而言之,随着各行各业数字化转型的普遍需求,以及大模型垂直行业应用爆发,云市场仍有较大提升空间。对于三大运营商来说,开拓新的商业模式创新,紧抓AI大模型时代的机遇,不断提升自主创新能力,实现盈利将未来可期。

作者:梅雅鑫

责编/版式:王禹蓉

审校:王 涛 梅雅鑫

监制:刘启诚