在2023年12月,市场研究机构Yole Group组织了一场网络研讨会,对中国半导体产业的现状及未来的发展进行了深入的探讨。

Yole的分析师认为,在过去的几十年里,中国半导体行业经历了巨大的转变,即便是在外部的打压之下,也已经成功从一个新生的参与者发展成为全球舞台上强大的挑战者。这一历程可归因于几个关键因素,包括:先进制程节点制造的进步、不断扩大的存储市场、碳化硅 (SiC)竞赛以及对先进封装和制造设备的战略投资。

芯智讯通过对该研讨会的内容进行搜集、整理和补充后分享如下:

一、中国半导体产业的全球地位

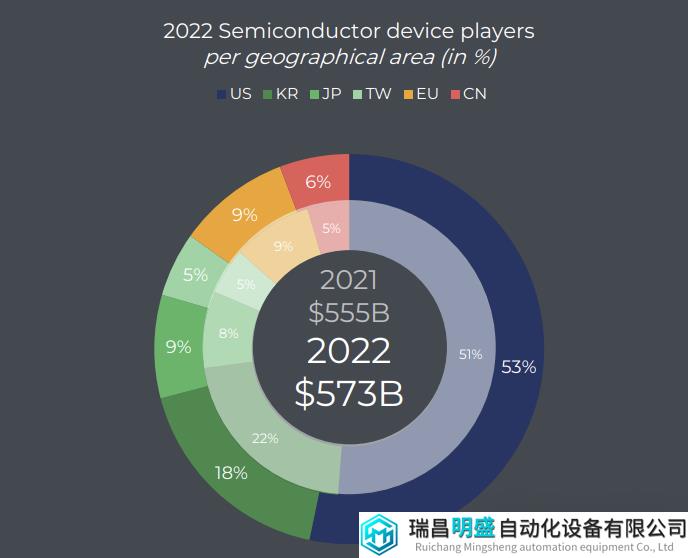

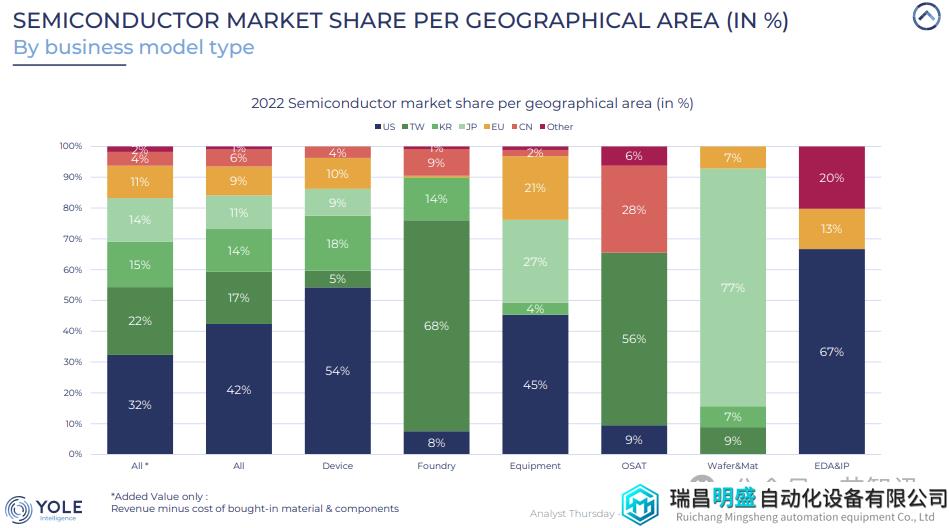

首先,从2022年全球半导体器件行业收入(5730亿美元)来看,中国大陆的半导体器件厂商的收入在全球的占比仅为6%,如果将收入减去外购材料和组件的成本,仅看中国大陆厂商所带来的附加值,占比仅只有4%。

从2022年全球半导体产业链的各个环节占比来看:

在晶圆代工领域,中国大陆的市场份额为9%,中国台湾占据了高达68%的份额,美国占比则为8%;

在半导体设备领域,中国大陆的市场份额仅2%,美国占据了45%的份额,日本占比27%,欧盟占比21%;

在半导体封测代工领域,中国大陆的占比相对较高,达到了28%,中国台湾占比56%,美国占比9%;

在硅晶圆领域:中国大陆的占比低于1%,日本占据了高达77%的市场份额,欧盟占比7%,美国占比也是忽略不计;

在EDA及半导体IP领域:美国和欧盟分别占据了67%和13%的份额,其他国家和地区则被归入了Other。

二、电动汽车产业助推国产碳化硅产业链发展

近年来,中国电动汽车产业的发展突飞猛进,目前有超过20%的汽车都是基于纯电动平台生产。这也带动了对于国产功率半导体器件的需求,推动了电动汽车急需的基于第三代半导体——碳化硅(SiC)的功率器件产业的发展。

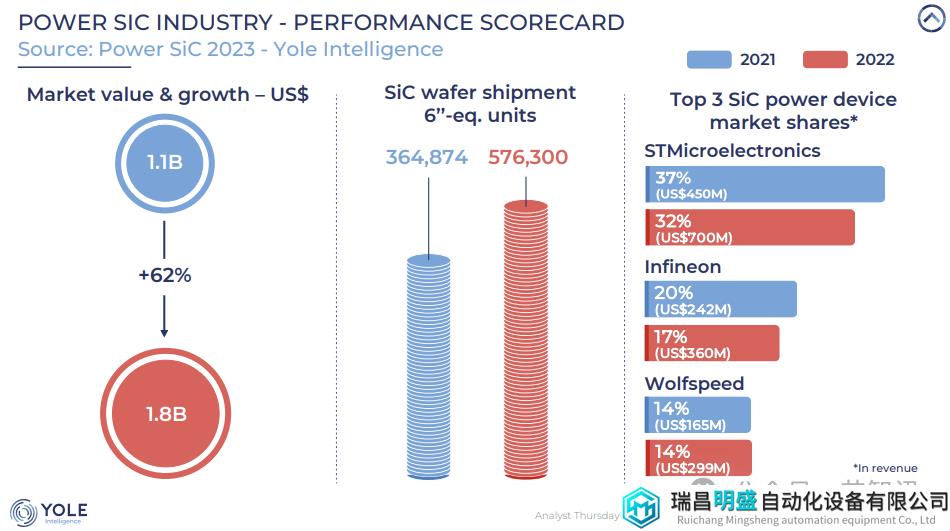

根据Yelo的数据显示,2023年全球SiC功率器件的市场规模将达到18亿美元,相比2022年的11亿美元大幅增长了62%。2022年全球SiC晶圆的出货量超过了57万片约当6英寸晶圆。

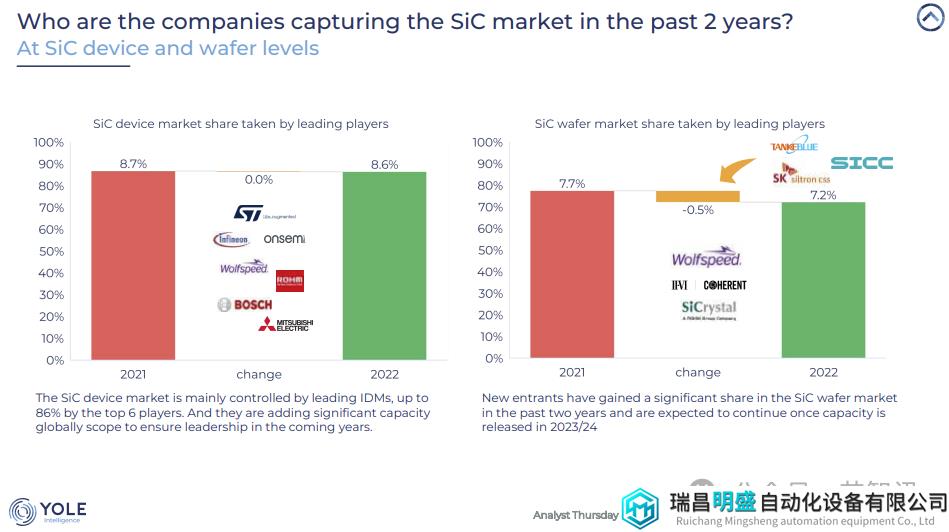

从市场竞争格局来看,SiC器件市场主要由领先的IDM控制,在2022年全球的SiC功率器件市场,前六名厂商占据了86%的份额。他们正在全球范围内增加重要的能力,以确保未来几年的领导地位。其中,意法半导体占据了32%的市场份额,英飞凌占据了17%的市场份额,Wolfspeed市场份额为14%。

需要指出的是,意法半导体和英飞凌的市场份额相比2021年都出现了下滑,这背后则是中国SiC功率器件厂商份额的快速增长。

在过去的两年里,以中国厂商为代表的很多新进入者在SiC器件市场上获得了不少的份额(包括SK siltron css和中国制造商天科合达和山东天岳,合计拿到了5%的市场份额),预计在2023/24年产能释放后,这一份额还会继续增长。

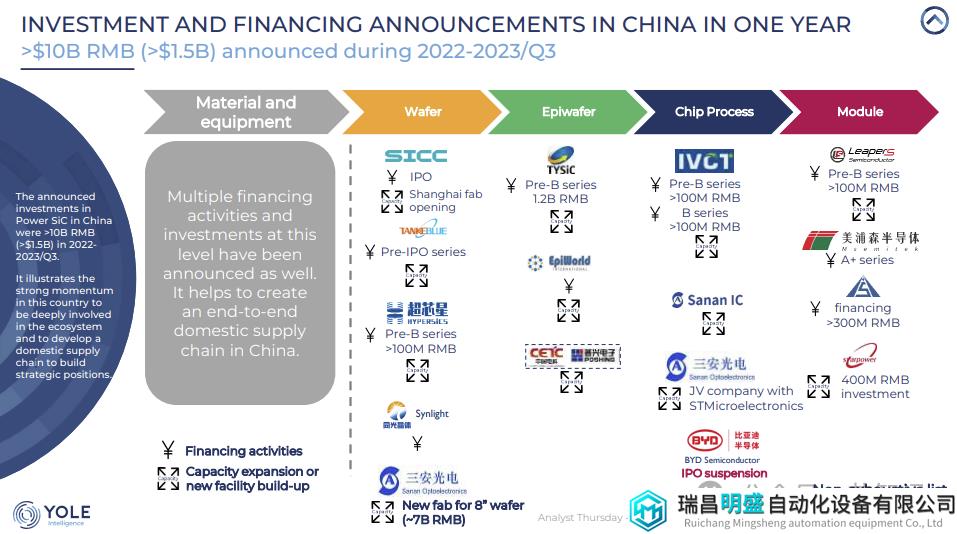

比如,在碳化硅材料领域,中国有天科合达(TankeBlue)、山东天岳(SICC)、烁科晶体等;在器件设计及制造领域,有三安集团、士兰微、比亚迪半导体、国家电网、中车时代电气等。在下游的应用端,国产的电动汽车厂商则是一大主力。

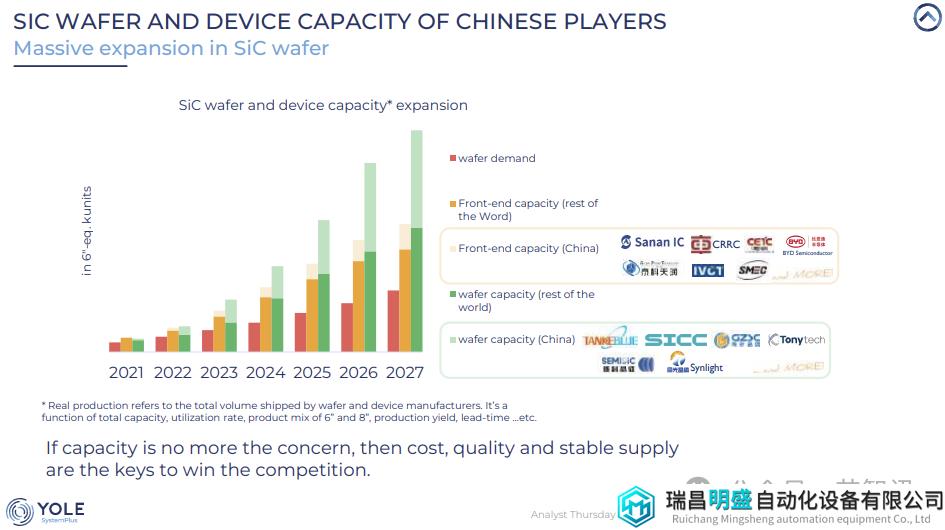

Yelo表示,中国企业在 SiC 晶圆层面的市场份额正在增加,未来五年计划增加大量产能,目标是到 2027 年占总产能的 40% 以上。

为了实现这一目标,近两年来,中国大陆厂商对 SiC 的投资超过了15亿美元,这将有助于在中国建立一个SiC端到端的国内供应链。

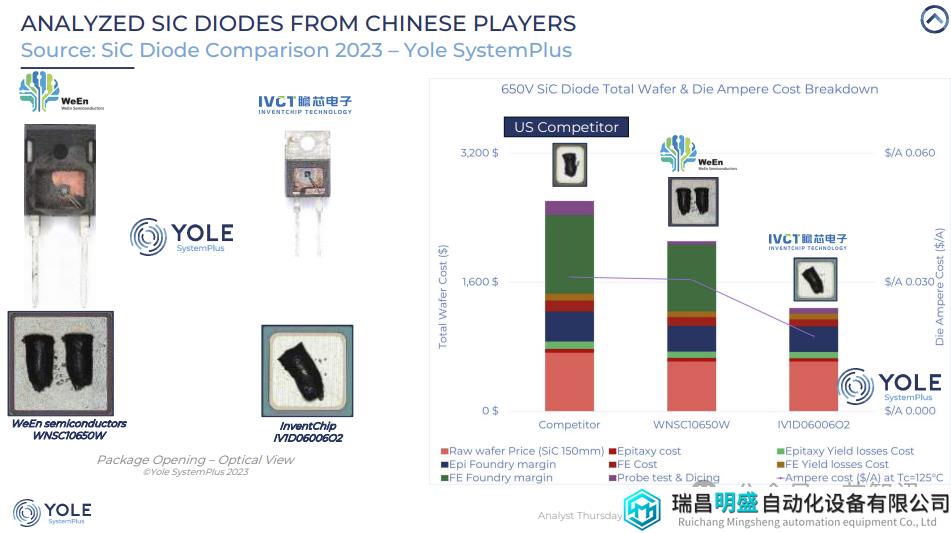

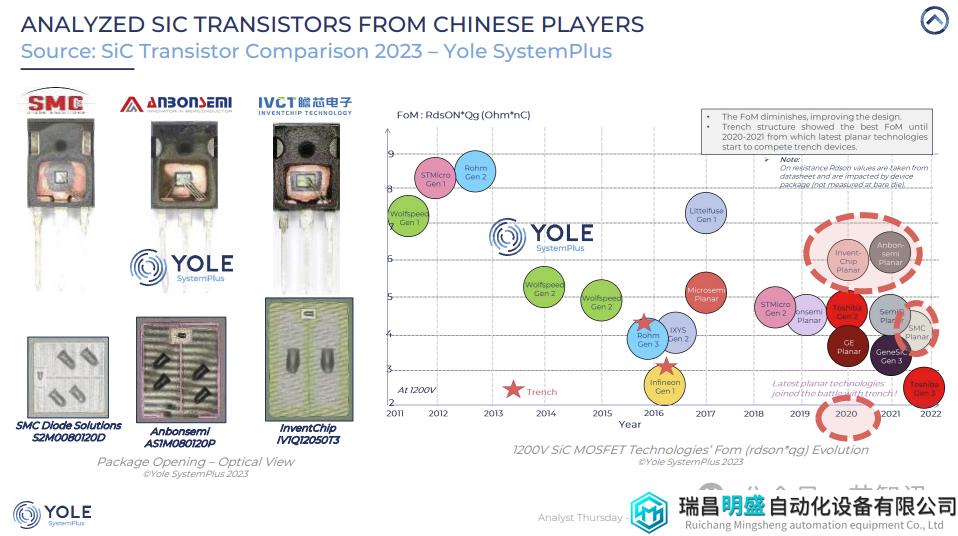

Yelo认为,如果SiC产能不再是问题,那么成本、质量和稳定的供应是赢得竞争的关键。在2020-2021年之前,沟槽结构器件表现出最好的FoM,但在这之后,最新的平面技术也开始能够与沟槽器件竞争。比如中国大陆的瞻芯电子和中国台湾的安邦半导体的SiC器件都有不错的表现。

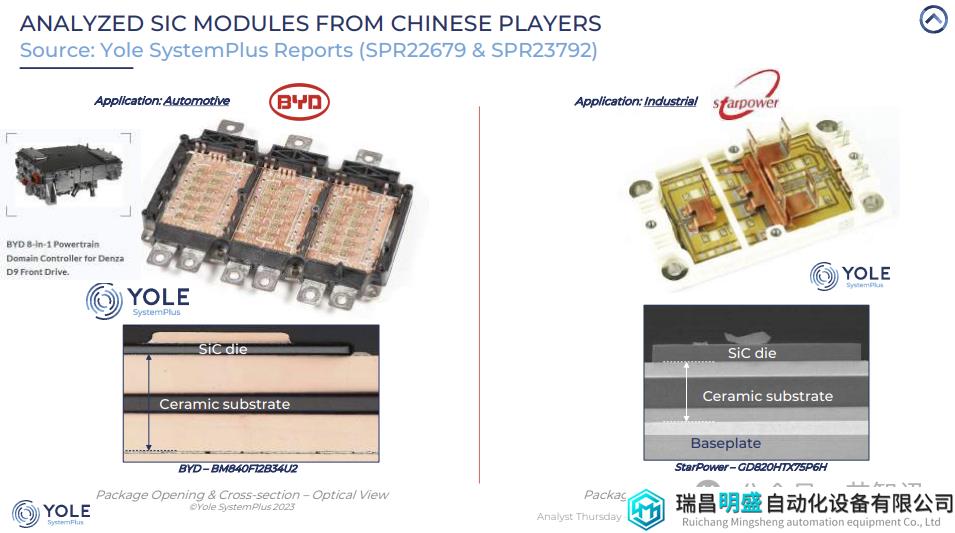

在SiC模块方面,中国的比亚迪和斯达半导体也是重要的玩家。

三、计算芯片市场:借助应用端加速发展

随着PC、智能手机、服务器以及汽车ADAS/AD市场对于计算力需求的不断提升,计算级芯片市场也正在快速增长。

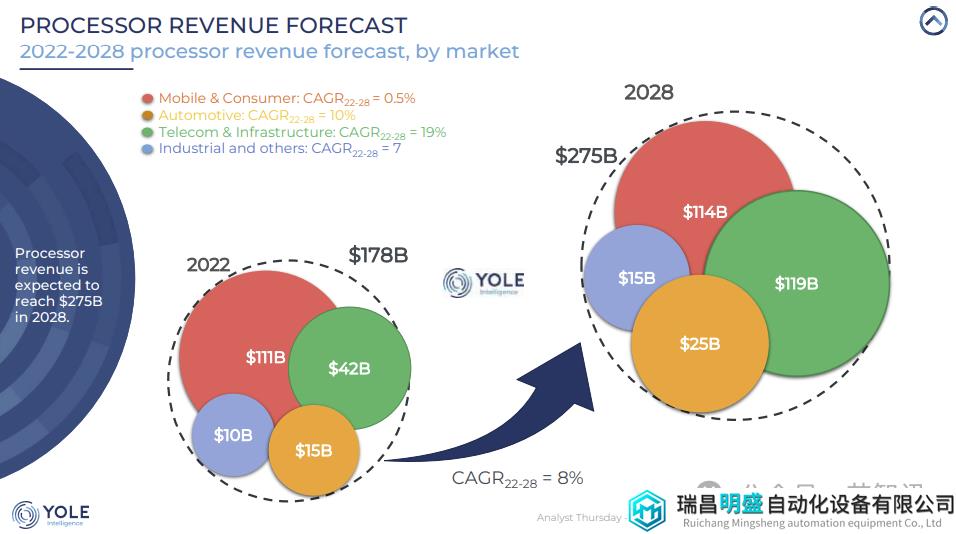

根据Yole的数据显示,2022年的全球计算芯片市场规模为1780亿美元,预计到2028年将进一步增长到2750亿美元。其中,电信和供应领域的计算芯片年复合增长率将达19%,而汽车领域的年复合增长率也高达10%。

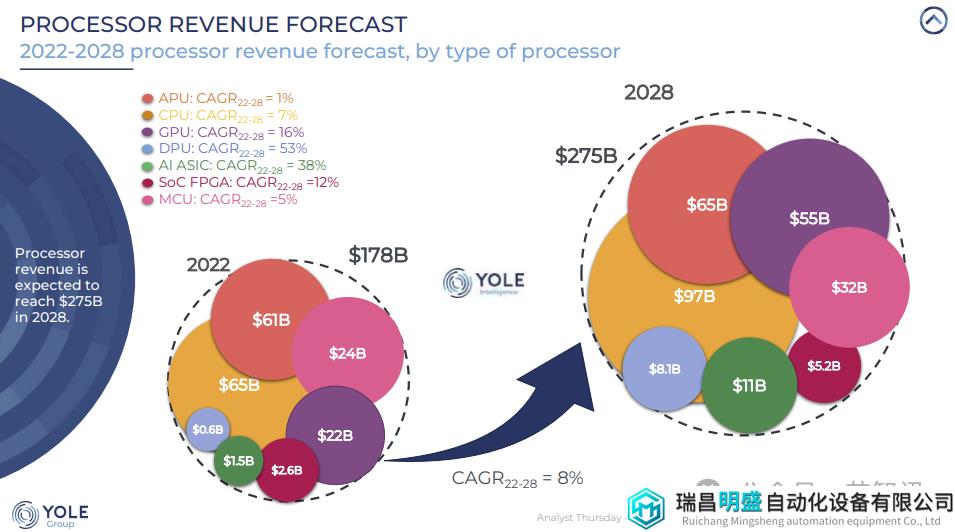

从计算芯片的类型来看,APU市场的年复合增长率仅1%;CPU市场年复合增长率为7%;GPU市场的年复合增长率为16%;DPU市场的年复合增长率高达53%;AI ASIC市场的年复合增长率为38%;SoC FPGA市场的年复合增长率为12%;MCU市场的年复合增长率为5%。

Yole表示,先进的计算芯片正在通过先进的制程工艺节点提供令人难以置信的性能,以华为为代表的中国大陆厂商仍希望留在这一关键市场(比如华为Mate 60系列所搭载的麒麟芯片的回归)。在未来接近1800亿美元的计算芯片市场中,无论是消费、汽车还是数据中心市场,中国厂商都在大力投资,以减少对外国半导体技术的依赖。

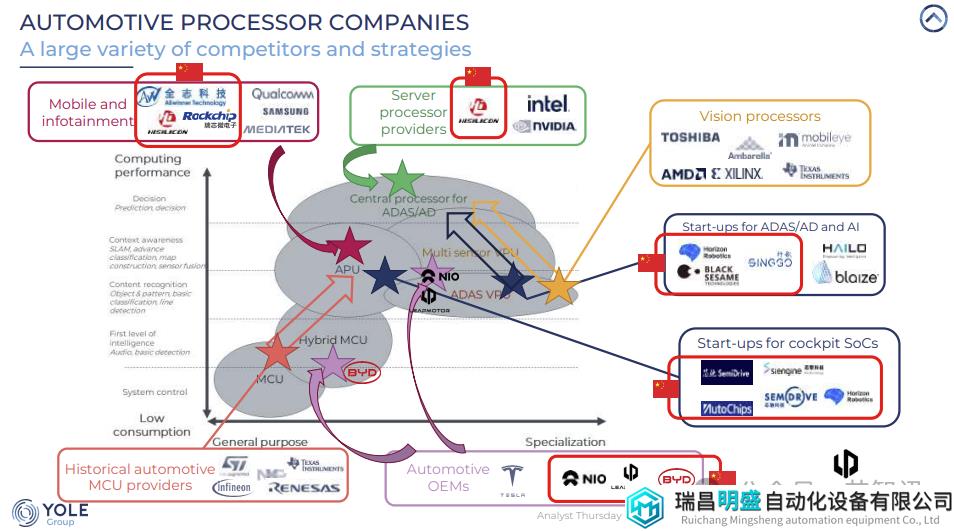

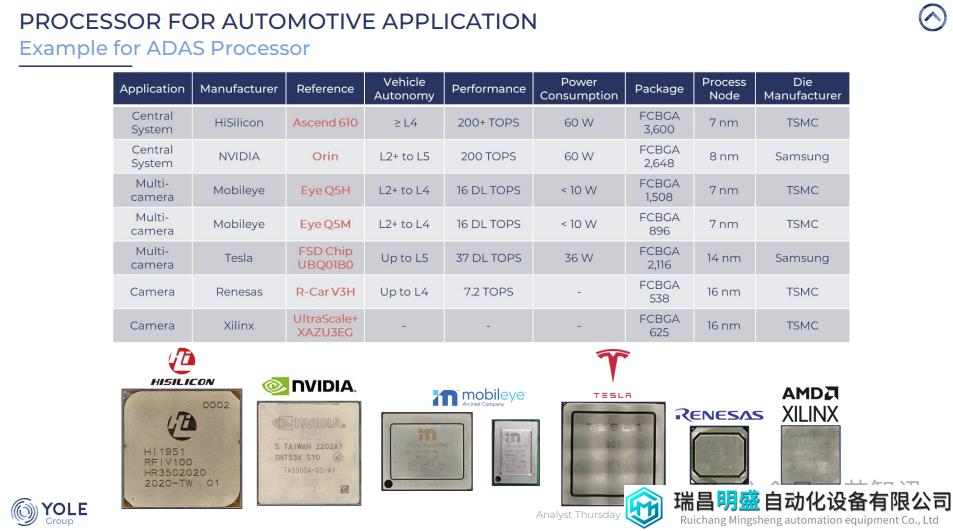

比如在汽车芯片市场,在APU方面,中国大陆厂商有海思、全志科技、瑞芯微、芯驰、芯擎、地平线等;在ADAS/AD方面,中国大陆厂商有海思;在ADAS VPU方面,中国大陆厂商有地平线、黑芝麻智能科技,在Hybrid MCU方面,中国大陆厂商有比亚迪。

从ADAS处理器的算力方面来看,英伟达居于前列,可以支持L5级别的自动驾驶。海思也是紧随其后,可以支持L4及以上的自动驾驶。

Yole认为,在中国政府激励政策的推动下,中国的计算生态系统在所有技术和市场上都在强劲发展。在不断增长的国内市场的推动下,汽车处理器市场尤其充满活力。在消费和汽车行业,国内供应链也正在崛起。更先进的国产处理器现也在被用于汽车。

虽然,先进制程发展受到了一定的外部阻力,但是麒麟芯片的成功回归的也反应了中国芯片制造业仍在先进制程上艰难前进。此外,先进封装及Chiplet也是继续推动计算芯片性能继续提升的新的途径。

四、存储芯片产业:需要另辟蹊径

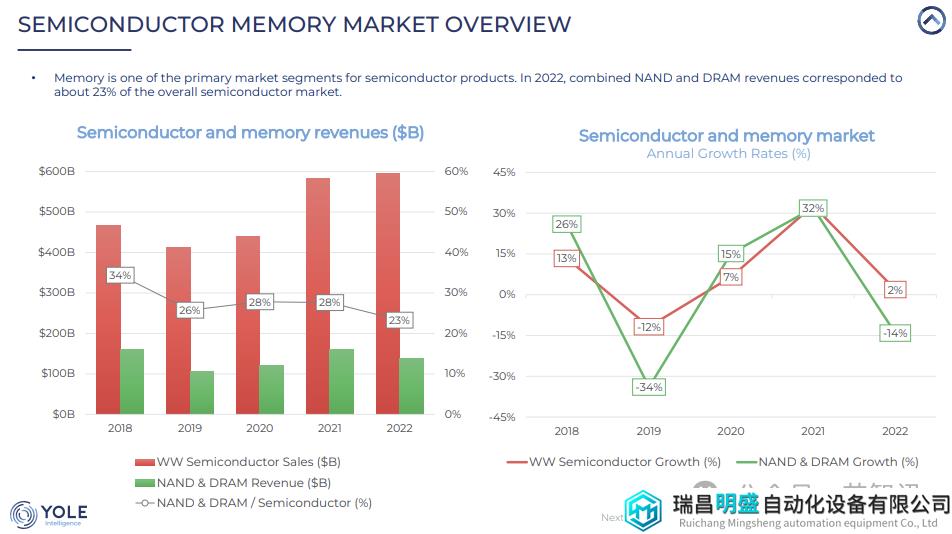

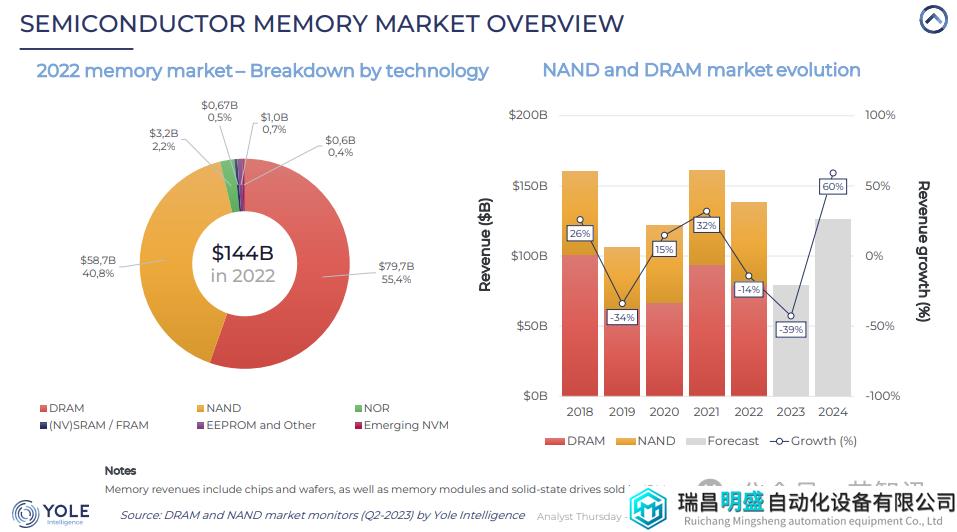

存储芯片是全球半导体器件产业当中的一个重要品类,其占据了2022年全球半导体器件销售额的23%,达到了1440亿美元。

受2023年全球存储芯片市场需求下滑影响,Yole预计,2023年全球存储芯片市场销售额将同比下滑39%,不过随着市场需求的回暖,2024年存储芯片市场销售额将有望实现60%的增长。

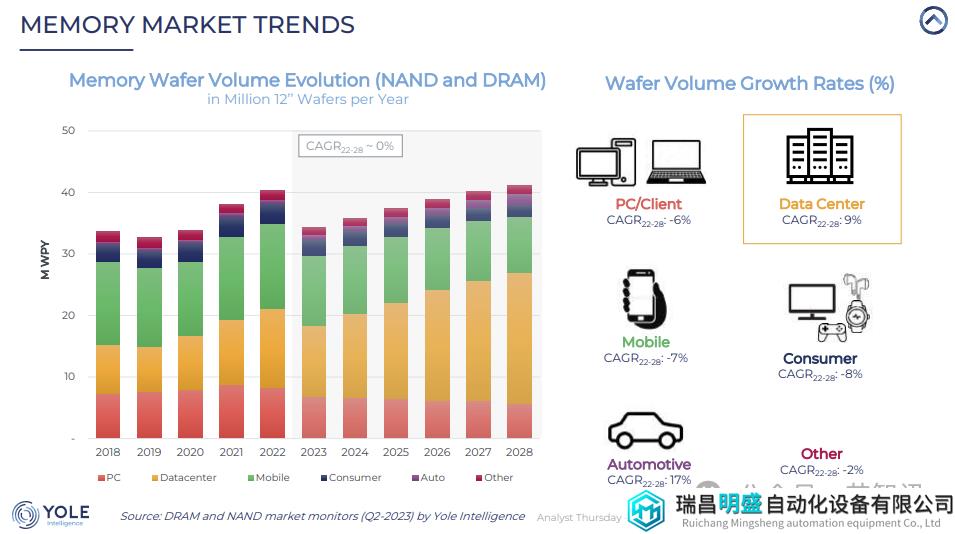

从应用领域来看,Yole预计,2022年-2028年,面向PC市场的存储芯片的销售额年复合增长率为-6%,智能手机领域的存储芯片销售额年复合增长率为-7%,其他消费电子领域存储芯片销售额年复合增长率为-8%。仅数据中心和汽车领域的存储芯片销售额将分别保持9%和17%的年复合增长率。

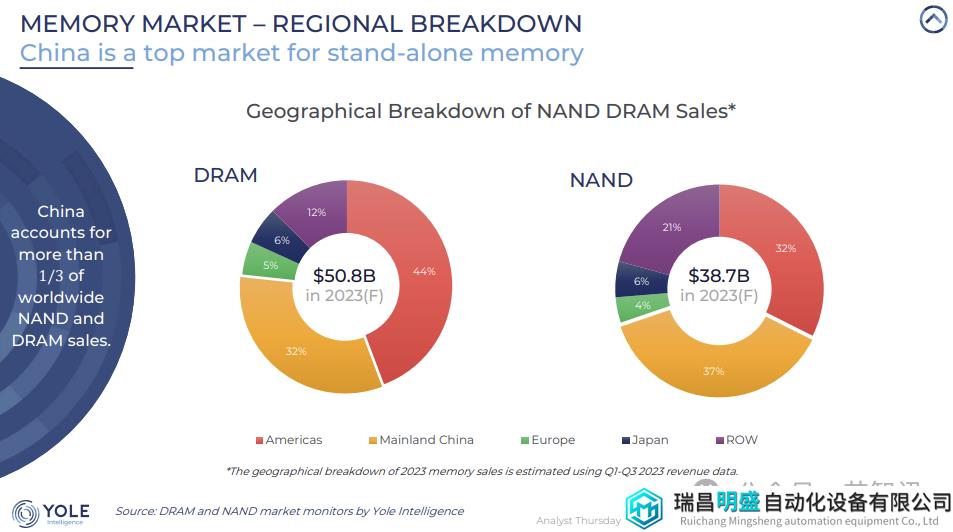

从中国大陆市场来看,2023年,中国大陆市场的NAND销售额约占全球市场的32%,仅次于美国市场的44%;中国大陆市场DRAM的销售额约占全球市场的37%,高于美国市场的32%。

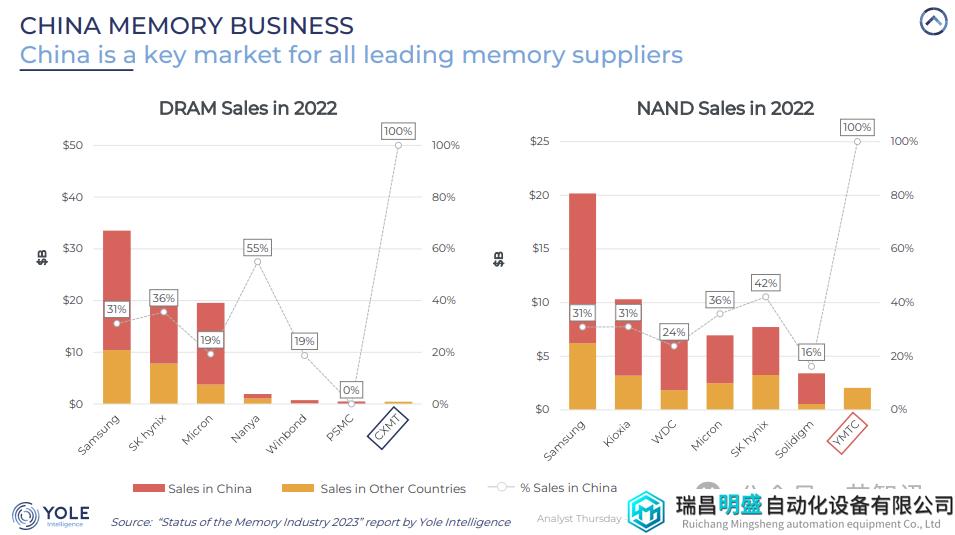

Yelo表示,对于所有的存储芯片供应商来说,中国市场都是及其关键的一个市场。在2022年的中国大陆DRAM市场,三星、SK海力士、美光是前三大供应商,中国大陆市场分别占据了他们全球DRAM销售额的31%、36%和19%。同样,在2022年的中国大陆的NAND市场,三星、铠侠、西部数据和美光是前四大NAND供应商,中国大陆市场分别占据他们全球NAND销售额的31%、37%和24%。

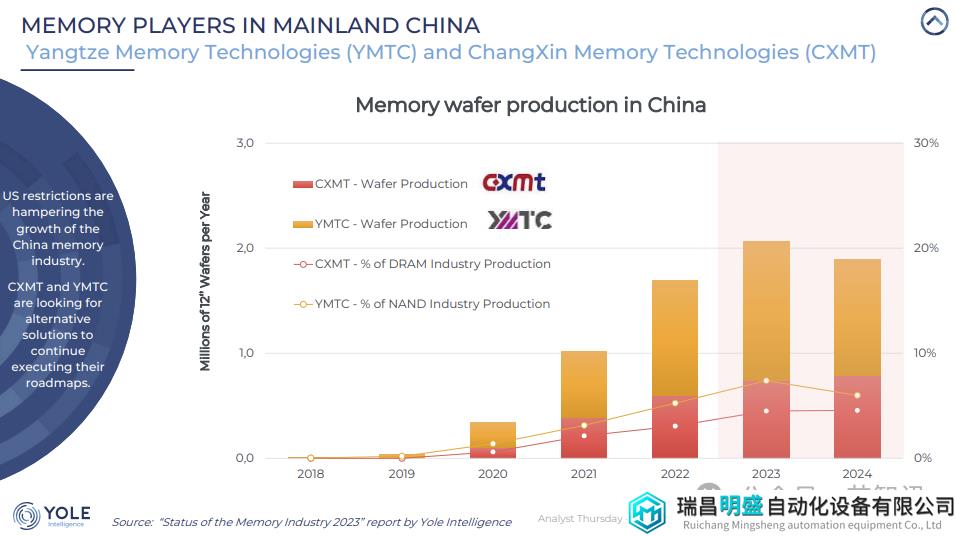

中国大陆的本土NAND厂商YMTC和DRAM厂商CXMT虽然在数年前就已经实现量产,并且产能和销售额也在快速增长。但是受限于美国2022年10月出台的限制政策,使得他们目前产能扩张受限。

Yelo认为,虽然美国的限制减缓了中国厂商的执行路线图的步伐,但是并不会阻止中国成为领先存储市场的玩家的雄心。未来几年,中国企业将更加关注用于存储器逻辑集成的先进封装(逻辑芯片和 DRAM 芯片通过铜对铜混合键合接合在一起,以增加芯片带宽)、替代/补充传统光刻收缩的存储器缩放方法(例如3D DRAM)。利用这些More than Moore解决方案,中国将能够在各个领域保持技术领先地位,其中包括人工智能计算的关键领域。

五、半导体封测产业:先进封装领域仍需努力

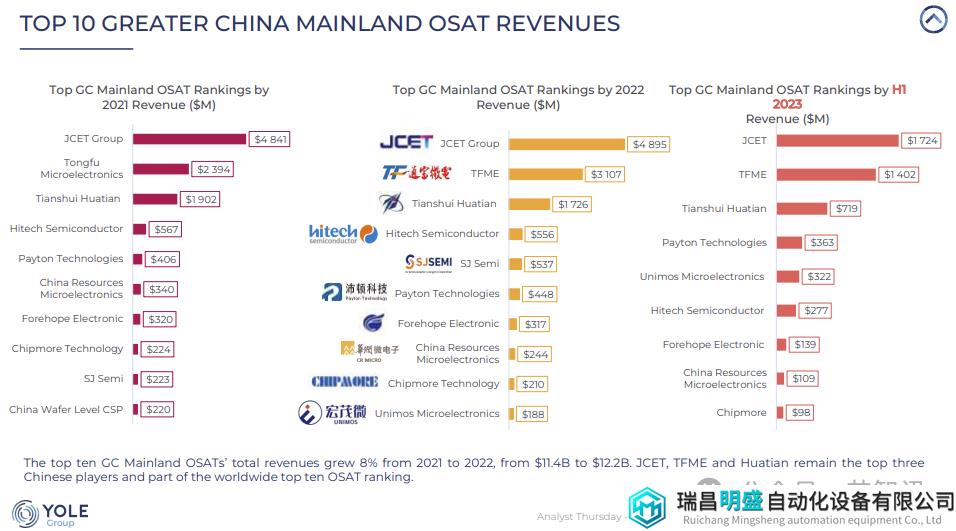

正如文章开头我们所提到的,在半导体封测代工领域,中国大陆的占比相对较高,达到了28%。从Yelo公布的2022年前三十大半导体封测厂商的排名来看,中国长电科技排名第五、通富微电排名第七、华天科技排名第九。此外,海太半导体、盛合晶微、沛顿科技、甬矽电子也在榜单之上。

此外,华润微微电子、颀中科技、宏茂微也是仅次于上述7家厂商的中国半导体封测供应商。

从中国大陆市场格局来看,排名前三的封测厂商——长电科技、通富微电和华天在大中国大陆的市场份额约为80%。

从技术布局来看,中国大陆的封测厂商大多专注于中低端封装平台,在高端封装技术方面,仅有晶方科技、长电科技、通富微电、奕斯伟有所布局。

Yelo分析师认为,中国大陆封测厂商与全球封测厂商兼容,随着中国厂商继续加大研发和产能扩张上的投入,他们将拥有更先进的封装能力,并致力于继续加强全球地位。

六、半导体设备产业:任重道远

Yelo分析师还探讨了关于中国WFE(晶圆制造设备)厂商能否支持国产芯片制造的话题,并围绕当前中国大陆半导体器件的需求、中国大陆芯片制造商的产能与他们在WFE的投资、中国大陆WFE厂商现有生产技术能力进行了分析。

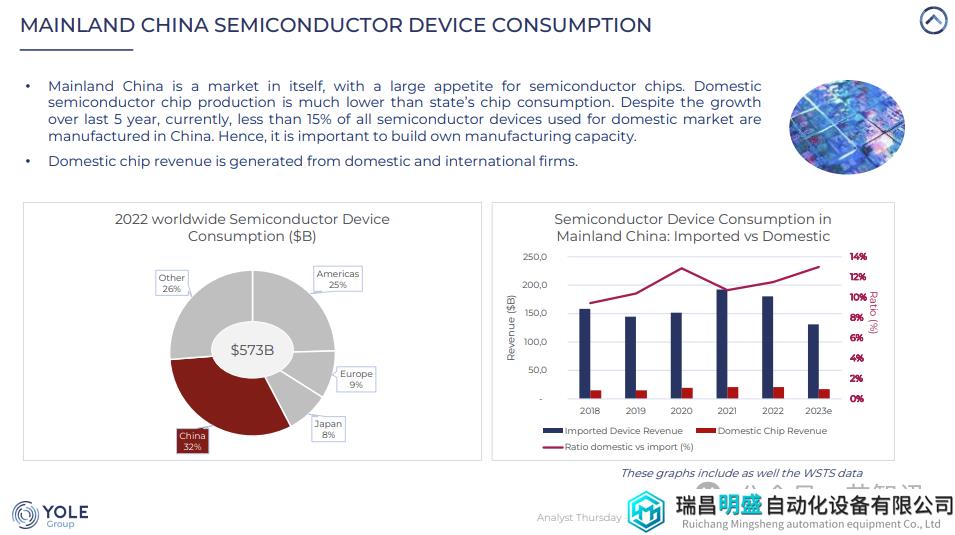

首先,中国大陆作为全球最大的半导体消费市场,占据了2022年全球半导体销售额的32%,对半导体芯片有很大的需求。但是中国国内半导体芯片产量远低于芯片的消费量。根据Yelo的数据显示,虽然近年来中国大陆市场的芯片销售额保持增长态势,但是只有不到14%是在中国大陆制造的。显然,对于中国大陆来说,建立和提升自己的半导体制造能力很重要。

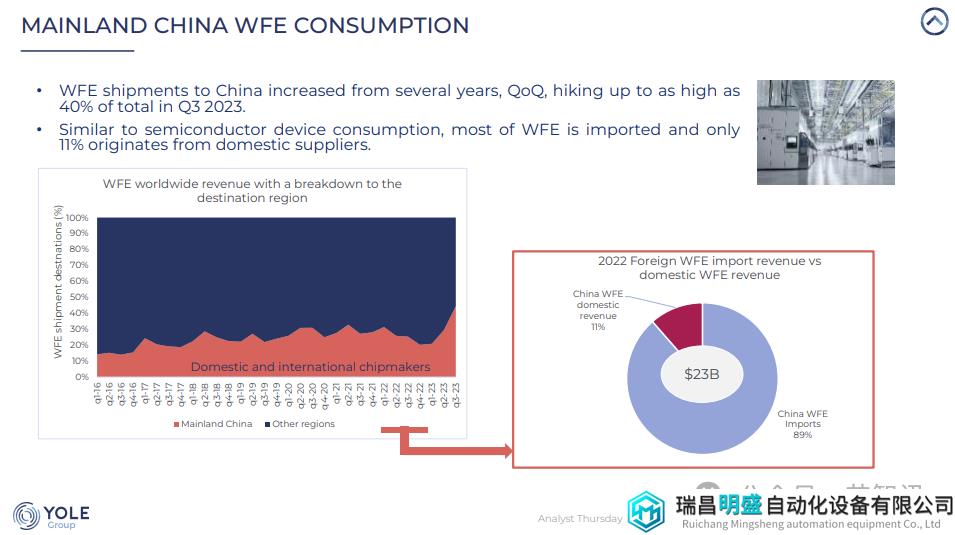

从Yelo的数据来看,2023年三季度中国大陆市场的晶圆厂制造设备的销售金额环比增长了40%。其中,大部分的晶圆厂制造设备都是进口的。比如在2022年的中国晶圆厂制造设备市场,虽然中国大陆设备厂商的销售额同比大涨了89%,但是在整个国内市场的销售额(230亿美元)当中的占比仅仅只有11%。

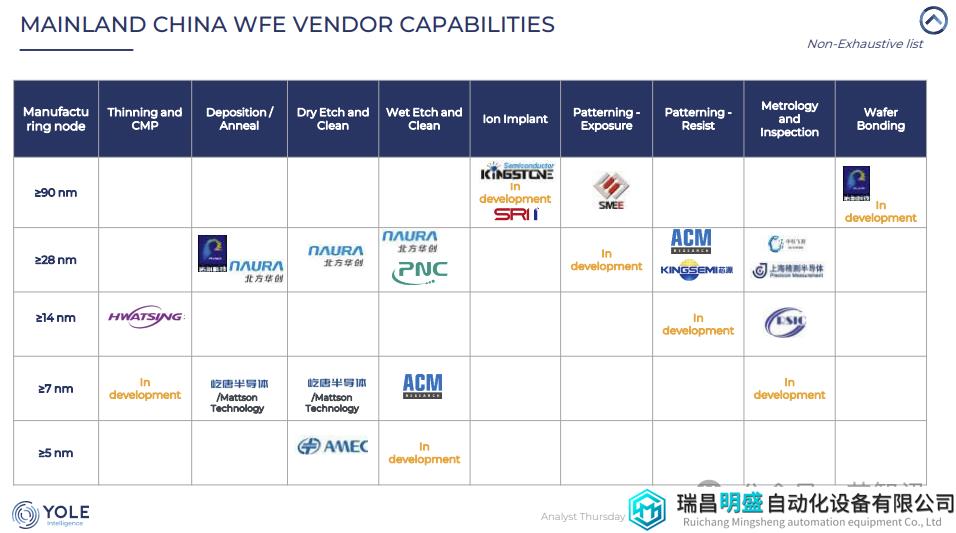

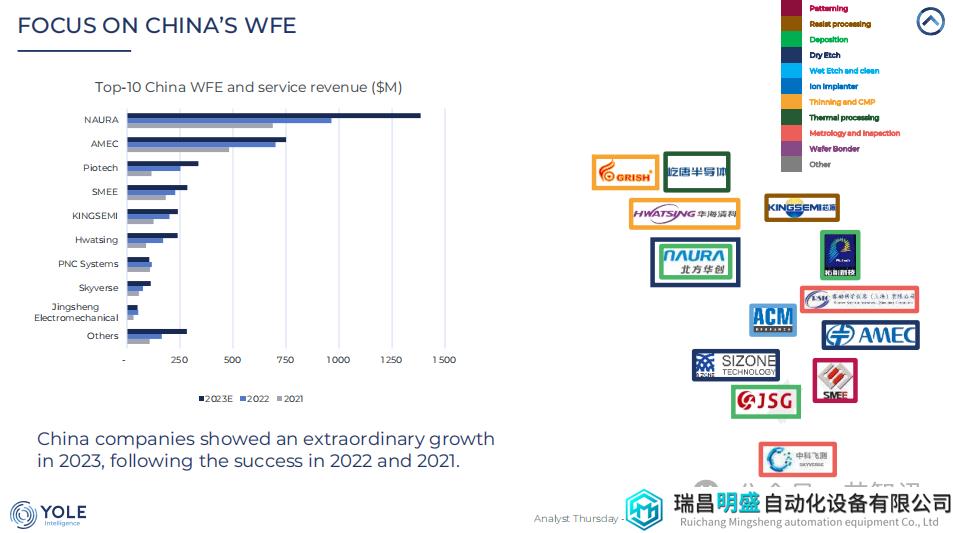

虽然近年来国产半导体设备产业发展也是非常的迅猛,北方华创、中微公司、华海清科、拓荆科技、屹唐半导体、盛美上海、中科飞测、上海精测等一大批国产设备厂商迅速壮大,但是与应用材料、东京电子、泛林集团、ASML、科磊等国际半导体设备大厂相比,国产半导体厂商厂商仍然存在不小的差距。特别是在先进制程所需的离子注入、光刻、计量与检测、晶片键合设备等方面。

从营收规模来看,前十大中国半导体设备厂商当中,仅北方华创和中微公司的营收达到了5亿美元以上。其他厂商的营收规模都相对较小。

即便是头部的北方华创和中微公司,其营收规模也远低于国际头部的半导体设备厂商。根据公告显示,北方华创2023年的营收预计将在209.7亿元至231亿元之间,同比增长42.77%至57.27%;中微公司预计2023年营业收入约62.6亿元,较2022年增加约15.2亿元,同比增长约32.1%。相比之下,应用材料2023财年的营收则高达265.2亿美元(约合人民币1901.46亿元)。

自202年10月以来,在美日荷相继开始对华限制先进半导体设备出口的背景之下,对于中国本土设备厂商来说,既是机遇也是挑战。就看国产设备商能否抓住机遇,实现替代。其中关键的挑战在于,半导体制造是一个长链条,涉及非常多的设备,整体的制造水平取决于最薄弱的一环。

Yelo表示,截至2023年,尽管公共和私人投资在中国半导体设备领域快速增长,但国内WFE供应商无法满足所需的所有WFE技术。尽管如此,即使在2023年全球WFE市场低迷期间,国内WFE供应商在能力和创收方面也有所增长。总之,中国大陆WFE将在技术推动和市场拉动的双重推动下以可持续的方式增长。

编辑:芯智讯-浪客剑