前面我们分享了两篇电源管理芯片企业案例,今天我们继续挖掘优质电源管理芯片企业,这家公司核心团队来自仙童半导体,在行业中也比较有特点。

一、公司简介

江苏帝奥微电子股份有限公司成立于2010 年,并于 2022 年 8 月在上交所科创板上市,是一家专注于从事高性能模拟芯片的研发、设计和销售的集成电路设计企业。公司核心管理团队来自于仙童半导体(Fairchild Semiconductor),均拥有超过十五年的从业经验,产品覆盖信号链模拟芯片和电源管理模拟芯片两大系列,广泛应用于消费电子、智能 LED 照明、通讯设备、工控和安防以及医疗器械等领域。

公司自成立以来,始终采用 Fabless 经营模式。随着公司持续研发投入和产品创新,产品类型逐渐丰富。目前,公司的产品型号达到1400种,22年销量超过10亿颗。公司各类产品和应用市场的主要演变情况如下:

图|公司产品演变

来源:帝奥微招股书

2021年公司产品在消费电子领域销售占比65%,智能LED照明占比17%,工控和安防占比12%,通讯设备占比5%,医疗器械占比1%。

图|2021年产品占比(%)

来源:Choice、与非研究院整理

1.1、智能手机领域

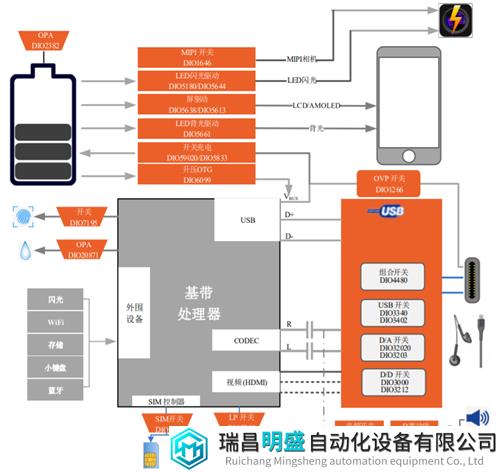

公司为智能手机厂商提供一站式的模拟芯片解决方案,主要包括高速 MIPI开关、高速USB开关、USB 数据端口保护芯片、音频开关、高精度运算放大器、屏驱动供电芯片、双色温闪光驱动芯片等模块。

图|帝奥微智能手机解决方案

来源:帝奥微招股书

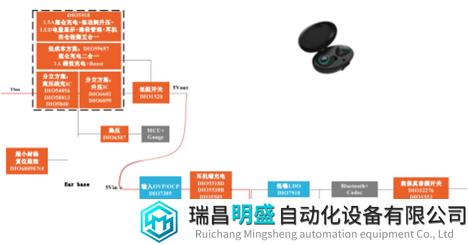

1.2、TWS 耳机领域

公司紧跟 TWS 耳机市场的发展动态,为 TWS 耳机在底仓充电、升降压供电、耳机充电和锂电池保护方面提供整体解决方案。

图|帝奥微TWS耳机解决方案

来源:帝奥微招股书

1.3、商业照明领域

公司的AC/DC产品主要应用于智能 LED照明领域。公司的 AC/DC 产品包括深度调光无频闪驱 动芯片和智能调光恒流恒压驱动芯片。

图|帝奥微智能照明解决方案

来源:帝奥微招股书

1.4、安防监控领域

公司研发的直流同步升降压芯片能够在全负载范围内实现高效率,解决了全负载范围和高效率无法有效兼顾的问题。产品全面采用铜柱倒装技术,可以实现更好的散热性能和可靠性,广泛应用于安防监控电子设备。作为大华和海康威视的模拟芯片供应商之一,公司根据客户的需求不断拓宽产品系列,持续推进国产替代战略。

公司主要采用经销模式,已与WPI 集团、文晔集团等行业内资深电子元器件经销商建立稳定的合作关系,进入 OPPO、小米、山蒲照明、大华、海康威视、通力、华勤以及闻泰等知名客户供应链体系。随着公司产品线的不断丰富,公司的主要客户群体将在未来得到进一步丰富。

二、财务分析

2.1、营收及利润情况

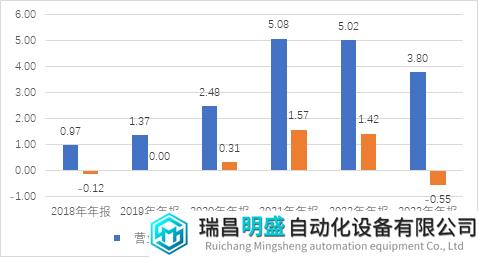

图|营收和扣非净利润(亿元)

来源:Choice、与非研究院整理

2018年-2022年公司营收由0.97亿元增长至5.02亿元,扣非净利润由-0.12亿元增长至1.42亿元。2023年营收为3.8亿元,较上年同期下降23.93%;扣非净利润-0.55亿元,较上年同期下降139.01%。

2023年全球经济增速放缓,国内外市场需求疲软,公司业绩受到影响。公司2023年度产生股份支付费用共0.33亿元。剔除股份支付费用影响,实现归属于上市公司股东净利润为0.48亿元;实现归属于母公司所有者的扣除非经常性损益的净利润为-0.22亿元。

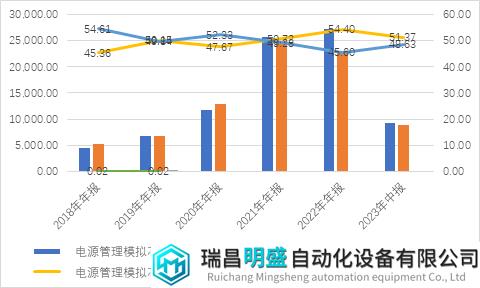

图|分产品营业收入(万元)及占比(%)

来源:Choice、与非研究院整理

公司产品覆盖信号链和电源管理两大系列,从营收占比结构看,2018-2022年信号链和电源管理产品营收分别各占约一半,收入结构处于较均衡的状态。

从营收增长情况看,电源管理模拟芯片从 2018 年的 4400万元增长到 2022 年的27289万元,2023年中为9276万元。信号链模拟芯片的销售收入从 2018 年的 5319万元增长到 2022 年的22870万元,再到2023年中的8780 万元。公司在两大产品领域的销售收入均呈现稳定且较快的增长。

2.2、分产品占比

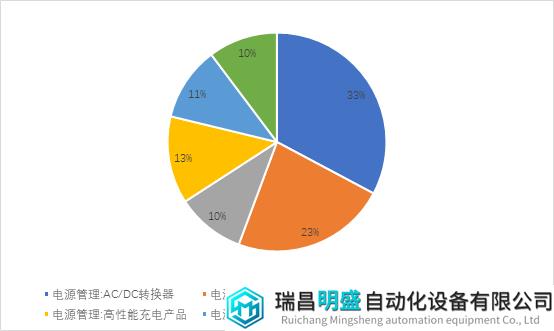

图|电源管理类分产品收入

来源:Choice、与非研究院整理

2021年,电源管理产品中,主要为AC/DC转换器占比33%,其次为DC/DC转换器占比23%,高性能充电产品13%,其他驱动类产品11%,负载及限流开关10%和通用电源管理芯片10%。

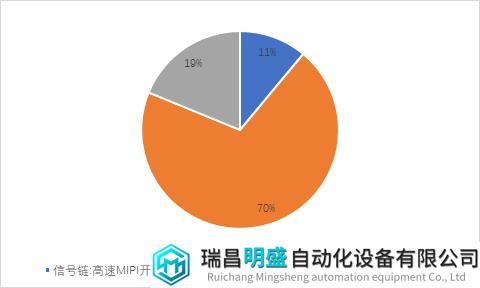

图|信号链类产品收入

来源:Choice、与非研究院整理

2021年信号链产品结构中,高性能模拟开关占比70%,运算放大器占比19%,高速MIPI开关占比11%。

2.3、毛利净利情况

图|毛利率、扣非净利率(%)

来源:Choice、与非研究院整理

公司 2018-2023三季度年的综合毛利率分别为 41.28%、39.81%、37.34%、53.64%、55.02%和48.87%,毛利率成提升趋势。2023年全球经济增速放缓,国内外市场需求疲软,公司业绩受到影响。但公司通过调整产品结构,全年主营业务毛利率保持稳定,预计达到47.44%。

公司 2018-2021 年净利率水平分别为-12.82%、0.30%、12.52%和 30.86%、28.31%和-7.29%。

2023年净利率较大下降,主要是股权激励支付费用,研发人员及薪酬,研发金额支出增加影响。

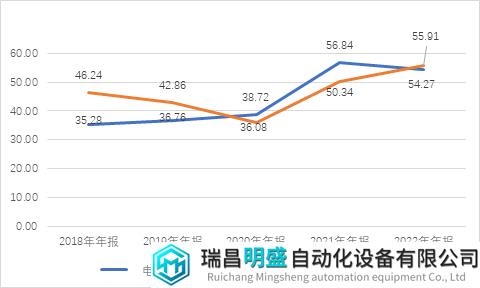

图|分产品毛利率(%)

来源:Choice、与非研究院整理

公司电源管理芯片产品 2018 年-2022 年毛利率分别为 35.28%、36.76%、38.72%、56.84%,54.27%毛利率持续改善。公司信号链芯片 2018 年-2022年毛利率分别为 46.24%、42.86%、36.08%、50.34%、55.91%,2020年后逐步提升。

2.4、研发投入

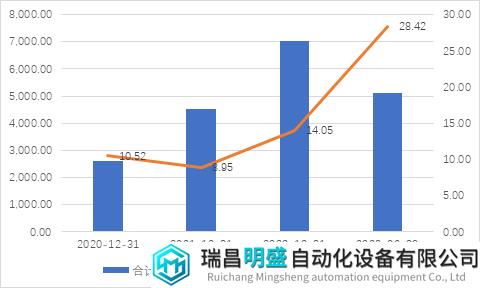

图|研发投入及占比(%)

来源:Choice、与非研究院整理

图|研发人员及占比(%)

来源:Choice、与非研究院整理

2020-2022,公司研发费用由2605万元增长到7046万元,23年半年度达到5000万,研发占营收比例由10%左右提升至28.4%。

2020-2023半年度,公司研发人员数量由53人持续增长到 136 人;占公司总人数的比例由48.18%提升至55.51%。其中工作 3 年以上研发人员占比 54.41%,研发团队中博士、硕士以上学历人数56 人,占比 41.18%,较上年同期增加 7.86 个百分点。

2023年全年公司持续进行技术和产品创新,加大对研发项目的直接投入和引入优秀的研发技术人才,对应的职工薪酬和其他研发费用增加,全年公司研发技术人员数量同比增长69.37%,研发费用同比增长106.83%。

三、总结

公司2024.4.2日公告,预计2024年第一季度实现归母扣非净利润为100.00万元至600.00万元,与上年同期相比,将增加1,095.47万元到1,595.47万元,实现扭亏为盈。

公司全力拓展市场,提升客户份额,紧抓市场机遇,加大产品销售力度,部分新产品已经开始向国内外头部客户出货,从而带动了公司净利润的增长。

公司经过23年的调整后,加大研发投入和新品推出,在24年迅速实现扭亏。相信在2024年消费电子复苏大背景下,公司将重回营收和利润双增长轨道。